海外情報(野菜情報 2019年10月号)

海外情報(野菜情報 2019年10月号)

カナダのトマト生産・流通および日本への輸出動向

調査情報部

【要約】

カナダでは、米国との国境沿いに農用地が多く、野菜については施設栽培が大きな輸出産業となっている。トマトの最大の輸出先は米国であり、メキシコ産とのすみ分けができており安定した市場を確保している。日本向けのトマト輸出は、割合としてはわずかであるが、数量は増加傾向で推移している。トマト生産企業の規模は大きくM&Aが積極的に展開され、国境を越えて生産を行っているほか、独自の品種開発も行っているが、日本と同様に労働力の確保が大きな課題となっている。

1 はじめに

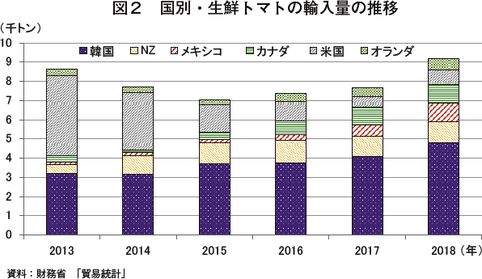

カナダはロシアに次いで世界第2位の国土面積を有するが、その多くは森林、湖沼地、山岳などである。また、北部は寒冷な気候のため農業生産には適しておらず、農用地は国土面積の6.5%程度となっており、ほとんどが米国との国境線付近に集中している。野菜の生産に関しては、トロント、モントリオールなどの大都市を抱えるオンタリオ州とケベック州、そしてバンクーバーを抱えるブリティッシュコロンビア州で盛んである(図1)。2017年のデータでは、カナダから輸出される野菜の53%が施設栽培であり輸出に大きく貢献している。日本におけるカナダからの生鮮トマト輸入量は、2016年以降、上昇傾向で推移しており(図2)、生鮮トマト輸入量の約10%(2018年実績)を占めている。野菜については輸出国であると同時に輸入国でもあるカナダであるが、日本への野菜輸出については冷凍ばれいしょに次いで生鮮トマトが多い。今回は同国のトマトの生産、流通、輸出状況について報告する。

なお、本稿中の為替レートについては、1カナダ・ドル=82円(2019年8月末TTS相場81.71円)を使用した。

2 日本市場におけるカナダ産トマト

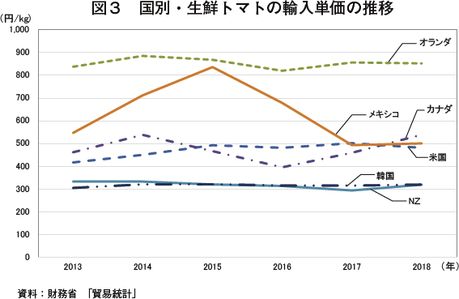

2018年の生鮮トマトの輸入量は9198トンとなっており、同年の国産トマトの出荷量65万7100トンに対する割合は高くない。輸入先国は、近年、米国産が減っている一方で韓国産、メキシコ産、カナダ産が増えている(図2)。輸入単価を見ると、韓国産とニュージーランド(以下「NZ」という)産が1キログラム当たり300円前後で推移しており、米国産とカナダ産、メキシコ産が同400~500円前後、オランダ産が同800円前後と国によって価格帯がきれいに分かれている(図3)。また、用途と種類については、韓国産とNZ産は主に外食・中食向けで韓国産はミニトマト、NZ産は大玉とすみ分けができている。米国産、カナダ産、メキシコ産も主に施設栽培のミニトマトで業務用のほか、外資系スーパーマーケットで販売されている。

3 トマトの生産をめぐる動向

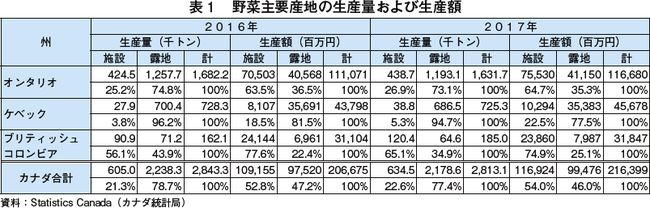

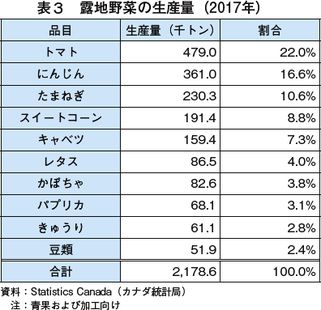

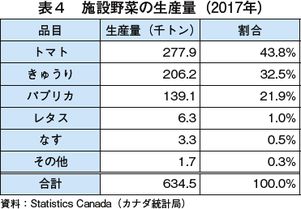

2017年のカナダにおける露地野菜の生産量は、217万8558トンで前年比2.7%減となった(表1)。最大の産地はオンタリオ州で、次いでケベック州となっている。オンタリオ州の露地栽培の生産量は施設栽培よりも多いが、生産額では逆転して施設栽培が64.7%を占めている。同州は施設数が多いことに加え、1施設当たりの規模が大きい傾向にある(表2)。露地野菜で最も生産量が多い品目はトマトで47万8960トン(22%)、次いで、にんじん36万952トン(同17%)、たまねぎ23万314トン(同11%)となっている(表3)。カナダでは、気象条件が厳しく、露地栽培での周年供給が難しいことから、早い段階から施設園芸のハイテク化が進んでおり、トマト、パプリカ、きゅうりが施設における主要品目である(表4)。

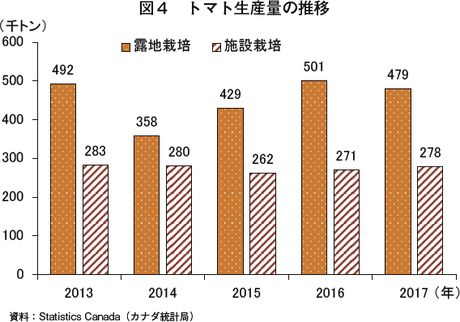

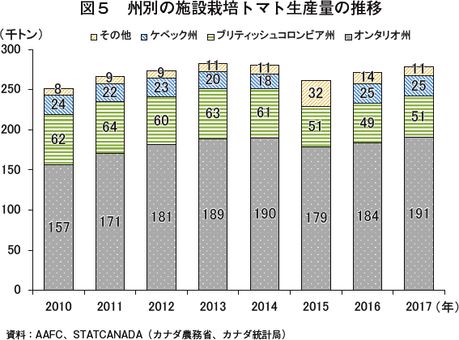

トマトについては露地と施設で生産されており、露地が施設を上回っている(図4)。施設栽培では、オンタリオ州が生産量の7割近くを占める(図5)。大規模なオランダ栽培方式が採用されており、軒高は5メートル程で、二酸化炭素制御などが備わっている。多くの施設で土を使用しない水耕栽培が採用され、培地の種類には、ロックウール、おがくず、ココナッツ繊維、ピートモスなどがある。ロックウールが最も多いが、ココナッツ繊維は、環境への配慮を危惧した一部の生産者の間で人気が高まっている。マルハナバチを利用した人工授粉を導入している施設が多いが、機械装置を使用している生産者もいる。

(1) 栽培期間

露地栽培の収穫ピークは、7~10月、施設栽培はピークの7~9月を挟んで3~12月となっている。施設で周年供給を試みる企業も増加しているが、太陽光が弱く、温度が最も低い時期に生産すると生産効率が悪く、コスト増となることから、12月から2月は生産を制限している企業が多い。

(2) 主要生産企業

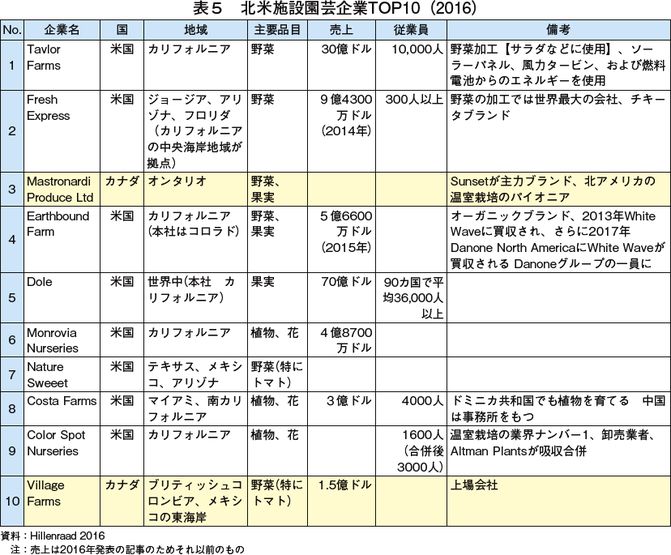

園芸業界で有名な企業100社を扱うオランダの情報誌「Hillenraad2016」によると、北米における売上高と影響力に基づく施設園芸企業トップ10にカナダから2社がランキングしている(表5)。Mastronardi Produce 社とVillage Farms社は、両社とも積極的に輸出展開している。

ア Mastronardi Produce社

SUNSETブランドを展開する施設栽培企業で60年の歴史があり、現在のトップは4代目である。取扱商品はトマト、パプリカ、きゅうり、なす、オーガニック商品で、トマトは品種開発にも注力している。また、販売時に包装するプラスチックのケースについても、環境に配慮するなど、持続可能な取り組みにも力を入れている(写真1)。オンタリオ州に本社があり、米国のミシガン州、フロリダ州、カリフォルニア州のサリナスやテキサス州に拠点を設けるほか、アジアなどへのアクセスの良さを理由に中東にも展開をしている。

イ Village Farms社

本社はブリティッシュコロンビア州と米国のフロリダ州の2カ所にあり、米国やメキシコにも拠点を持つ大手施設栽培企業である。主に生産しているのはトマト、きゅうり、パプリカとなっており、オーガニックに対応できる商品もある(写真2)。ブリティッシュコロンビア州での生産については、天然ガスを利用するなど、生産コストの削減を実現している。生産量の7割を米国に輸出する企業である。

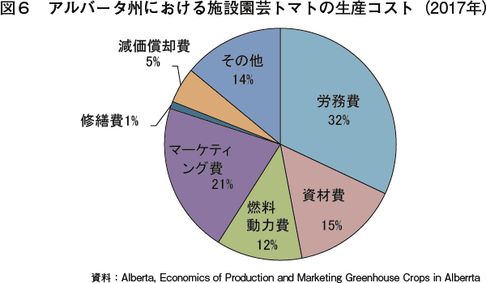

(3) 生産コスト

生産コストについては、データが取得できたアルバータ州における施設栽培トマトのデータに基づき分析する。アルバータ州では、労務費が全体の32%となっており、コストの中で一番大きな割合を占めている。一方、日本でコストの4割強を占める資材費や減価償却費については、両方合わせても約20%となっている(図6)。

また、カナダの生産者は、BtoB(企業間取引)の観点から自社で販売戦略を立てており、マーケティング費が21%と大きな割合を占めているが、日本では販売費は計上されていない。日本では、農業協同組合を通じての出荷が多く、販売は協同組合に任されていることから、コストという認識がないことが要因の一つとして挙げられる。

カナダには、SAWP(Seasonal Agricultural Worker Program)という養蜂や園芸、きのこ栽培、苗木生産といった農業部門に限定した外国人労働者の受入れ制度がある。この制度は、カナダ政府と労働者を送り出した国との間で締結したルールに基づき実施される。対象となるのは永住権を持たないメキシコとカリブ諸国(注)の人々であり、雇用主は、最大で8カ月間、雇用することができる。この制度により2013年には4万人を受け入れた。現在、施設園芸では、人件費の高騰によって生産コストが圧迫されており、米国やメキシコとの競争の中で人材の確保は喫緊の課題である。このことから、政府はSAWPの労働者に永住権を与えるなどの処遇改善を検討している。

施設園芸という枠の中では、大麻栽培との競合も起きている。以前より医療用に限定して栽培が認められていたが、2018年6月の議会で大麻を娯楽目的で使用を認める法案が可決され、同年10月17日に合法化された。合法化により、大麻の栽培面積はこの1年間で6倍に拡大し、著名な大麻取扱会社が農業企業と連携して栽培に乗り出すなど生産拡大の動きが目立っている。大麻とトマトは似た環境で栽培でき、生産効率が良い上にトマトと比較して数十倍の利益を得られることなどから、施設園芸業界ではトマトから大麻に切り替える動きがみられ、業界では大きな変化が起きている。

前述したVillage Farmsも大麻栽培のライセンスを保持しており、これまでは医療用マリファナ業界の成長に焦点を当ててきたが、今後は娯楽分野にも進出する準備をしている。

注:カリブ諸国に含まれるのは、アンギラ、アンティグア・バーブーダ、バルバドス、ドミニカ国、グレナダ、ジャマイカ、モントセラト(英国海外領)、セイント・クリストファー・ネーヴィス、セントルシア、セント・ヴィンセントおよびグレナディーン諸島、トリニダード・トバコ

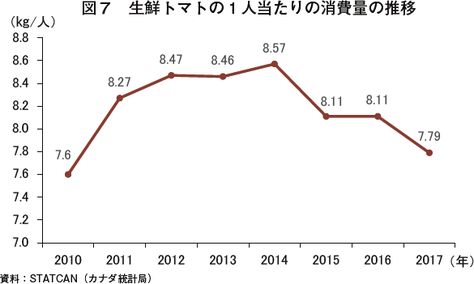

(4) 消費動向

生鮮トマトの1人当たりの消費量をみると、2015年以降は減少傾向にあり、2017年は1人当たり年間7.79キログラムとなっている(図7)。日本は約4キログラムなので、カナダでは日本の約2倍のトマトを消費していることになる。

スーパーマーケットの店頭では、一般的な大玉トマト以外に枝付きトマトや在来種(Heirloom Tomato)も多く目にする。なかでもカットせずにスナック感覚で食べることのできるミニトマトは、赤色だけでなく黄色やピンク、紫といったカラフルでバラエティに富み、生産者が独自に開発している品種もある。

マーケティングの面では、日本と同様にビタミンCやβカロテンのほか、抗酸化作用のあるリコピンが含まれることが消費者へのアピールになっている。また、健康維持を目的として、カナダ農産物マーケティング協会(以下「CPMA」という)では、2017年に連邦および州/準州政府に対し、今後5年間で果物と野菜の消費量を20%増加させるという目標値を提言している。

4 流通動向

生産者は収穫後に直接、契約先へ納入することが多い。国内のスーパーなどの小売店の場合は、集荷センターへ直接納入している。多くの大規模生産企業は、自社にて倉庫やパッキング工場などを保有しており、複数の圃場から1カ所にまとめ、小売店などへ輸送している。ただし、州をまたいで圃場がある企業については、各州に倉庫やパッキング工場を保有しており、州をまたいで集荷することはほぼない。また、米国の大規模市場もターゲットとしていることから、オンタリオ州やブリティッシュコロンビア州およびケベック州といった米国本土へ輸出しやすい地理的優位性を生かした場所に、大型施設が立地している。物流については、トラック輸送が多く、オンタリオ州のある農場では、温度管理対応のトラックが毎日200台程度、施設栽培のトマト、きゅうり、パプリカなどを米国向けに輸送している。米国内は、ニューヨークやボストンなどの東海岸の大都市が主だが遠くフロリダまで運ばれることもある。

5 輸出動向

(1) 概況

カナダは野菜の輸出国であると同時に、厳しい冬期には野菜生産が難しいため、多くの野菜を輸入する国でもある。しかし、施設野菜については輸出額が輸入額を上回っている(表6)。2017年の輸出額は約18億カナダドル(1495億円)、前年比5.8%増となり、9割以上が米国向けである(表7)。主な輸出品目はトマト、パプリカとなっている。

一方、輸入額は約37億カナダドル(3046億円)で、そのうち米国から22億カナダドル、次いでメキシコから10億カナダドルとなっている。米国からは主にトマト、レタス、パプリカ、キャベツ、メキシコからはトマト、パプリカ、きゅうりが輸入される。

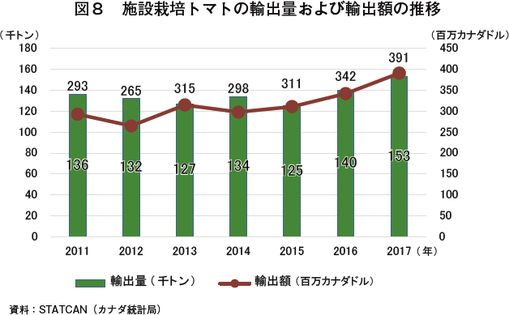

輸出されるトマトの多くは、施設栽培である。2017年の施設栽培トマトの輸出量は15万3000トンとなっており、2016年から増加傾向にある。輸出額についても、2015年から増加傾向にあり、2017年は約4億カナダドル(321億円)となっている(図8)。輸出増加の背景として、米国における需要が高まる中、年間で供給でき、施設内で環境制御をして栽培していることから、品質が安定していること、そして、需要側の求めるサイズなどに対応できることが挙げられている。

一例として、米国のファストフードチェーン「ウェンディーズ」は2018年1月、2019年からカナダと米国の施設栽培トマトのみを使用すると発表した。同社は、安定した味、品質および供給が実現可能であることをその理由としている。また、施設内栽培である強みから、農薬使用量を制限し、需要の高い風味(flavor)の良い品種の開発が可能である点も挙げている。

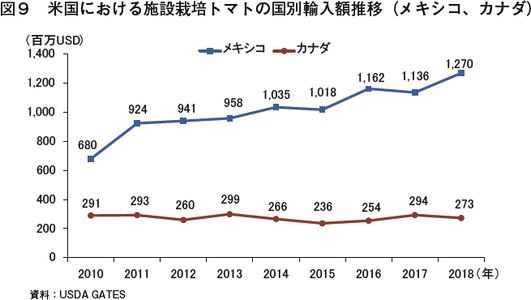

(2) 米国向け

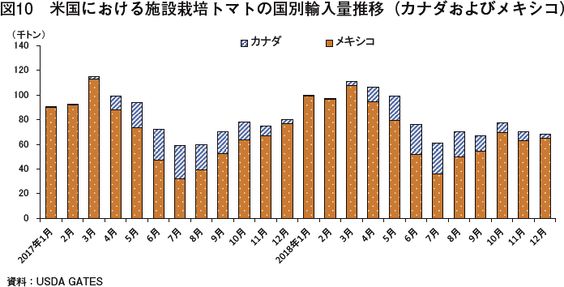

施設栽培トマトの輸入量は、メキシコ産が最も多く、次いでカナダ産となっている。輸入額の推移をみると、2010年にはメキシコはカナダの2.3倍程度であったが、2018年には4.7倍とその差は拡大している(図9)。月次輸入数量の推移をみると、カナダの生産ピークである夏・秋のシーズンが多くなっている(図10)。この時期は、メキシコ産が端境期であるため、カナダ産のシェアが拡大しており、2018年7月は4割をカナダ産が占めている。

北米では、カナダ産の生鮮トマトは付加価値の高い高価格帯商品、メキシコ産はコモディティ市場を攻略する商品とされている。特に米国市場において、カナダ産トマトは数量も生産コストもメキシコ産に勝てないが、付加価値を高めることで施設栽培トマトの活路を見いだしている。しかし、2016年にはオンタリオ州の施設栽培企業がメキシコ産の施設栽培野菜のラベルをカナダ産に張り替え、カナダ国内の小売店で販売していたことがカナダ食品検査局により摘発され、有罪となった。多くのトマト施設栽培企業が米国、メキシコそしてカナダの3カ国に拠点を持ち、米国の一大市場を目指して出荷しているため、このようなケースも発生するという。

(3) 日本向け

カナダ産トマトの輸入量は、増加傾向で推移しており価格が良いため、今後も、堅調に推移するものとみられている。しかし、CFIA(カナダ食品検査庁)の証明書を必要とされていることから、輸出業者にとっては、同じアジアでも証明書を必要としない香港やシンガポールの方が輸出しやすい環境にある。

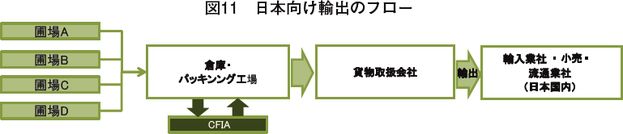

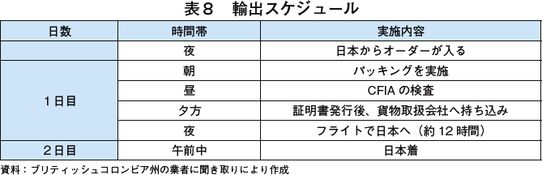

日本向けのトマトの多くは、一度、倉庫・パッキング工場に運ばれ、輸出先の要望に合わせた重量や入数を段ボールに詰めている。その後、CFIAの検査を受け、証明書が発行され次第、航空便で輸出している。(図11、表8)。

品種は、ミニトマトなど小型の需要が増えてきている。

おわりに

日本向けのトマトについては輸出量が増加傾向にあり、風味を重視したスナック感覚で手に取れるミニトマトが中心となっている。日本国内で生産されるトマトも、高リコピントマトやGABAトマトなど機能性を訴求した品種や、カラフルなトマトなど、高付加価値路線となっている点で似ており、日本の消費者のニーズに合えば風味(flavor)トマトという分野においては競争力を保っていくのではないかとみられる。

カナダにおいては生産企業と外食産業の間でBtoBの動きが大きくなっており、オリジナル品種の開発を通した独自性と安全性の確保という戦略が垣間見えるが、日本へ輸出されるトマトについては既に顧客がある程度、固定化しているものと思われ、消費者向けの販売先拡大が今後のポイントになるものと思われる。

日本向けが増えているとはいえ、施設栽培トマトの輸出の9割近くが米国向けであり、米国ではメキシコ産に次ぐ大きな市場を有している。メキシコ産トマトについては2019年5月、米国への最低輸出価格を約束させる反ダンピング(AD)調査停止協定を米国のトマト生産者の反対を受けて更新できず、17.5%の輸入関税を導入するという事態が起きた。8月にはAD調査の中止が決定したものの、メキシコ産トマトの多くが国境での検査を余儀なくされた。カナダ産とは出荷時期が異なるもののカナダ、米国、メキシコの3カ国に拠点を持つ企業も多いことから、今後、影響が出てくることも想定される。

【コラム】北米におけるトマトのトレンド

米国を中心とした北米における施設栽培トマトの消費トレンドは、少し前は枝付きトマト(tomato on the vine: 6~10個程度が房になったトマト)が注目されていたが、最近では風味(flavor)がよいトマトが注目されている。施設栽培については、土壌を介さず、ガラスやフィルムを通した日光を使用していることから、味気ないと表現されることが多い。そのため、風味を重視した品種の研究開発を進める生産者も増えている。

一方、形も重要だとする生産者もいる。香り、酸味、糖度、みずみずしさなどの風味は、トマトを評価する上で重要な指標となるが、何よりも見た目が消費者を捉えないことには消費につながらない。そのため、両者を揃えた品種開発に向けて、オランダから種子を持ち込み、試験栽培を積極的に行っている。カナダの施設栽培トマト生産企業であるNature Fresh社は、小粒トマト品種を開発し〝世界一小さいトマト〟として2018年に販売を開始した。「Tomberry」という名前で販売されたトマトは、非常に小粒でスナック感覚で食べることができる。また収穫後3~4週間は持つため、サプライチェーン上においても強みを発揮できる。