海外情報(野菜情報 2019年1月号)

海外情報(野菜情報 2019年1月号)

韓国のパプリカの生産、流通および日本への輸出動向

調査情報部 青沼 悠平、露木 麻衣

韓国のパプリカ生産量は増加しており、その4割が輸出向けで、ほぼ全量が日本向けとなっている。1990年代は輸出向けがほとんどであったが、韓国国内の需要増から2000年代に入ると国内向けが日本向けを上回るようになった。今回の調査では新たな国への輸出の可能性にも関心を示していることを確認できた。今回は、韓国のパプリカの生産、流通動向と日本への輸出に与える影響を日本の生産動向を交えて報告する。

1 はじめに

日本では、パプリカはサラダや炒めものなどで消費されることが多く、一般的には料理に色彩感を与えるために使用される。そのため、1食当たりの消費量は少ないが、他の野菜などと比較してビタミンCなどの含有量が高く、健康的で栄養が豊富というイメージがある。

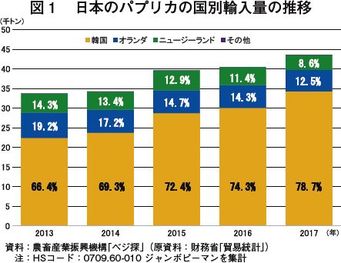

日本で流通しているパプリカの約9割は輸入品であり、日本において輸入品が多くを占める野菜である。韓国は、日本から近距離にあり、競合国のオランダより輸送コストが低いことなどから、圧倒的なシェアを誇っており、2017年の日本のパプリカ輸入量の8割弱を占めている(図1)。

韓国では、栽培が開始された1994年は生産量のほぼ全てが輸出向けであったが、2000年代に入り、韓国の消費者の野菜に対する好みの変化やパプリカが栄養学的に優れることなどが理解されてきたため国内消費量は増加し、現在は、生産量の約6割が国内向けとなっている。国内向けシェアの拡大は今後の日本への輸出に影響を与える可能性もある。

本稿では、2018年7月に実施した現地調査を基に、同国のパプリカの生産状況と日本への輸出に与える影響を筆者の分析を交えて報告する。

なお、本稿中の為替レートは、1ウォン=0.1円、1米ドル=114円(2018年11月末日TTS相場:0.1036円、114.47円)を使用した。

2 生産拡大と韓国国内の消費動向

(1) 生産拡大の背景

韓国では、パプリカは「タンコチュ(色つきとうがらし)」とも呼ばれている。1994年に栽培が開始され、1995年には全羅北道金堤市のチャムセム農協にて輸出向けの栽培が開始された。その後、政府の施設野菜現代化事業によりオランダ型の栽培施設およびシステムが導入された。2000年代に入ると、消費者にパプリカの栄養学的な価値が認知され消費量が増加したことに加え、生産技術の発達により生産性が向上し国内供給量が増加したため、先に述べたとおり、国内向けのシェアが拡大した。最近は、ICT(情報通信技術)(注1)を利用した「スマートファーム」が増加してきており、さらなる生産性の向上が図られている。

生産量に占める輸出向けシェアは減少しているものの、日本への輸出量は右肩上がりで増加しており(表1)、これら内外需要の好調を背景に栽培面積および生産量は着実に拡大している(図2)。

注1:Information and Communication Technologyの略。

(2) 韓国国内の消費動向

2016年の韓国のパプリカの1人当たり年間消費量は0.9キログラムと、2006年と比べてここ10年間で約3.2倍に増加している。2016年に韓国農村振興庁が消費者に対し実施したアンケートによると、パプリカを購入する機会が増加した理由として、健康・栄養に良いが一番多く、次いで、購入が容易(どこでも販売している)と回答した者が多かった。また、2016年に政府系研究機関の韓国農村経済研究院(以下「KREI」という)が消費者に対し実施したアンケートでは、回答者のほぼ全てが最近1年間にパプリカを購入した経験があると回答しており、韓国の消費者にとってパプリカは身近な野菜となりつつある。

今回の調査で訪問した韓国の量販店では日本と同等、それ以下の価格でパプリカが販売されていた(写真1、2)。後述する韓国パプリカ生産者自助会(以下「自助会」という。詳細は後述。)によると、パプリカは韓国では生食用として利用されるだけでなく加熱調理して食べることも多いとし、同会のホームページでは消費者がパプリカ料理を楽しめるよう多くのレシピを紹介している(写真3)。また、テレビCMや消費者参加型のイベント活動も実施している。こうした一方で、自助会は今後の韓国国内の消費量について、国内市場への供給量が増加している昨今の状況を踏まえ、これまでのように大きくは増加しないとの見方を示していた。

3 生産概況

(1) 生産地域、作型など

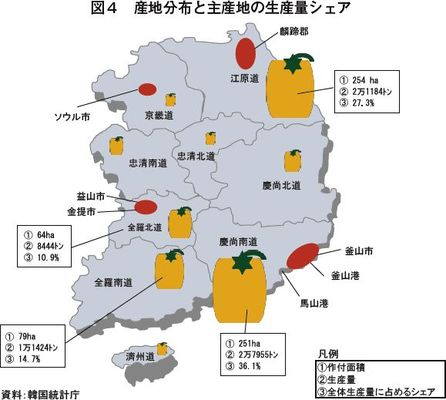

パプリカは生産地域により冬春作型と夏秋作型の2つに分かれる(図3)。主産地は、冬春作型では南東部の慶尚南道、夏秋作型では北東部の江原道で、この2地域で韓国全体の生産量の約6割を占める(図4)。

KREIの資料によると、主産地の慶尚南道と江原道などでパプリカ生産を営む農家400戸(企業経営含む、全国のパプリカ生産農家戸数1005戸(2015年))の1戸当たり平均栽培面積は1.07ヘクタールと、他の品目と比較して大規模な経営が多いのが特徴である。このうち、耐久性に優れるガラス温室の割合は38%、ガラス温室より安価なビニール温室の割合は62%であった。一般的に、寒さが厳しく降雪の多い江原道や山間部ではガラス温室を、降雪の少ない慶尚南道ではビニール温室を用いることが多い。これらの温室では、オランダ型の栽培システムを導入し、固形培地(注2)または水耕栽培による長期多段取り栽培が行われており、収穫期間は最大で8カ月程度となる。固形培地を使用する農家の9割弱は、収穫後の廃棄が容易なココナッツ繊維を使用したココピート耕を使用している。このように、温室を利用した長期多段取り栽培が全国で行われているため、冬春作型、夏秋作型のリレー出荷による周年供給を行うことができる。

一方で、5~7月ころは両作型の収穫期が重なり供給量が多くなる時期となる。2015~16年は供給過剰となり価格が下落ししたため、自助会は会員農家に対し、農家販売価格の安定とブランドイメージを保持する目的で冬春作型の品質の低いパプリカを2000トン廃棄処分するよう指示した。廃棄処分した農家に対しては、同会から1キログラム当たり400ウォン(40円)の補てん金が交付された。

注2:固形培地の種類には、ココピート耕、ロックウール耕、パーライト耕、炭化もみ殻耕などがある。

(2) 規格、ブランド、品種

現地専門家によると、韓国におけるパプリカとは、果肉の厚さが3~4ミリ、重量は180グラム程度で辛みがなく甘いものと定義されている。規格は、Sサイズが110~140グラム未満、Mサイズが140~180グラム未満、Lサイズが180~240グラムとなっている。生産される規格で最も多いのがMサイズで、Lサイズと合わせると生産量全体の8割弱となる。国内向けはLサイズが、日本向けはMサイズが多い。色については、赤、黄、オレンジの順に生産量が多く、赤が最も好まれている。

ブランドについては、2004年に政府関係機関の韓国農水産食品流通公社(以下「aTセンター」という)が農産物の品質や安全性を保証する目的で国家ブランドの「フィモリ」を立ち上げた。その対象品目にパプリカも選定されている。農家や輸出会社はフィモリ認証を取得するためには、生産、収穫、選果・包装、流通において厳しい品質管理基準をクリアしなければならない。日本への輸出量が多い輸出会社は、他社との共同ブランドになってしまうことで品質などの差別化を図れないことなどから自社ブランドで出荷しているところが多いようである(表3参照)。

現在の主流品種は、オランダのエンザ社が育種した「シロッコ」(写真4)で、果肉が厚く、収量性、保存性に優れるため輸出向けに使用されている。国内向けは、シロッコより保存性がやや劣る「NAGANO」(ライクズアン社(オランダ))が使用されている。韓国国内の種苗会社が育種した品種の使用割合は1%に過ぎず、ほぼ全てを輸入品に依存している。今回訪問した全羅北道農業技術院のパプリカ試験場ではパプリカの育種を行っており、最近は果肉が厚く収量性に優れる「ミネルバレッド」を、また、他の研究所では国内初となるミニパプリカの「ラオン」(写真5)を開発したが、農家への普及は進んでいないようである。

(3) 生産コスト

2016年の10アール当たり年間生産コストのうち、最も費用が掛かるのは光熱動力費、次いで償却費、資材費、雇用労働費、種苗費となっている(表2)。光熱動力費は、温室の軒高が高くかつ床面積が大きい上、厳冬期の寒さが厳しいため、温室内の加温に大量の燃焼熱が必要となる。特に、加温や除湿で暖房機を多く運転させる冬春作型で費用が掛かる。一般的に重油などの燃油による燃焼熱を利用することが多いが、木材ペレットや地熱を利用する地域もある。光熱動力費は、原油価格が下落したため2012年と比べて大きく減少している。2016年の1バレル(約160リットル)当たり年間平均原油価格は、現物価格は40米ドル(4560円)、先物価格(WTI)は42米ドル(4788円)となっており、2012年と比べてそれぞれ62%減、54%減と大きく下落した。その他、資材費、償却費も減少しており、生産コストは減少傾向にある。一方で、雇用労働費は、毎年最低賃金が引き上げられているため増加しており、農家や農業生産法人はこの対策として東南アジアなど外国人労働者を雇用しているが、生産コストに占める割合は高くなってきている。

(4) パプリカの生産に対する政府の支援

今回の調査で確認できたパプリカの生産に対する政府の支援は、スマート園芸団地基盤造成事業、ICT複合拡大スマートファーム普及事業、新再生可能エネルギー普及事業である。1995年のパプリカ導入初期には、ガラス温室などの建設に対して政府から50%の補助があったが、1996~98年には補助率が40%に低下し、アジア通貨危機の発生により国家的な経済危機に陥ったため1999年に打ち切られた。KREIによると、これ以降、ハード面での直接的な補助は無くなり、園芸団地の造成に必要な敷地や用水、道路、汚水処理施設などの建築に対する補助など間接的な支援へと変更されたとしている。

【スマート園芸団地基盤造成事業】

事業内容:園芸団地の造成に必要な敷地や用水、道路、汚水処理施設などの建築に対する補助

補助対象者:地方自治体。市や郡を指定して団地造成に必要な資金を提供

補助割合:国70%、地方自治体30%

対象品目:パプリカ、トマト、いちご、その他(輸出比率が高い品目)

補助対象要件:

・事業計画の提出

・20ヘクタール以上の面積が必要

・対象品目を生産する農業生産法人を支援し、輸出拡大を図るため品目毎に輸出義務比率を設定する必要

(パプリカ50%、トマト40%、いちご60%、その他30%)

・当該義務比率は、対象品目の収穫期間や輸出先国への販売促進の状況などを考慮し、栽培開始後3年間の

猶予期間が与えられる。それ以後も需給状況を勘案し計画輸出量の10%の誤差は許容範囲となる。

【ICT複合拡大スマートファーム普及事業】

事業内容:ICT技術を活用し栽培施設内の温度、湿度、日射量などを測定・分析し、モバイル端末で遠隔管理するシステムなどの導入に対する補助

補助対象者:野菜および花き農家

補助割合:国50%(うち30%は融資)、

地方自治体30%、自己負担20%

【新再生可能エネルギー普及事業】

事業内容:地熱など再生可能エネルギーを利用した冷暖房機の導入に対する補助

補助割合:国50%、地方自治体20%、

自己負担30%

コラム KOPAが自助会の子会社に

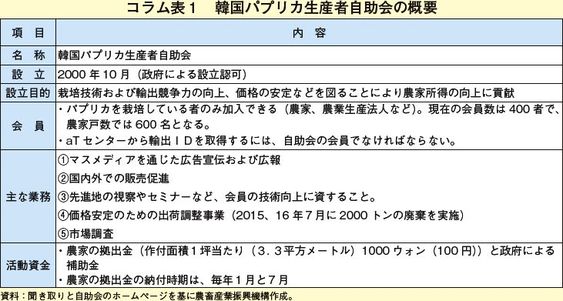

自助会は、農家を中心とした会員の拠出金と政府からの補助金を原資とした資金を造成し、消費者への広報宣伝による消費啓発や価格低落時の産地廃棄などを行い、農家を支援している(コラム表1)。

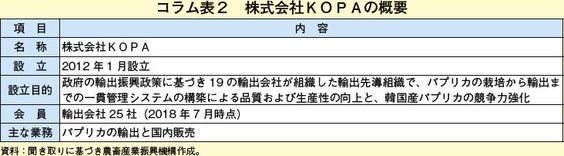

株式会社KOPA(以下「KOPA」という)は、2012年に野菜の輸出会社19社が組織したパプリカの輸出先導組織で、日本への輸出のほぼ全てが同組織の会員から行われている(コラム表2)。

2018年2月28日に政府主導の下にパプリカ関係団体の業界再編が行われ、KOPAの70%の株式を自助会の会員が保有することとなり、KOPAは実質上自助会の子会社となった。今回の業界再編の狙いは、これまでの輸出会社主体だった日本への輸出を、農家の意見をより反映させ、農家が主体となって強化していくことにある。韓国農林畜産食品部も、ゆくゆくは自助会をニュージーランドの「ゼスプリ」のような生産、流通、輸出を一体化したような組織にしたいと考えており、国内市場はもとより海外市場にも力を入れていきたい考えだ。

4 日本への輸出に力を入れる輸出会社と農業生産法人の生産・流通方式

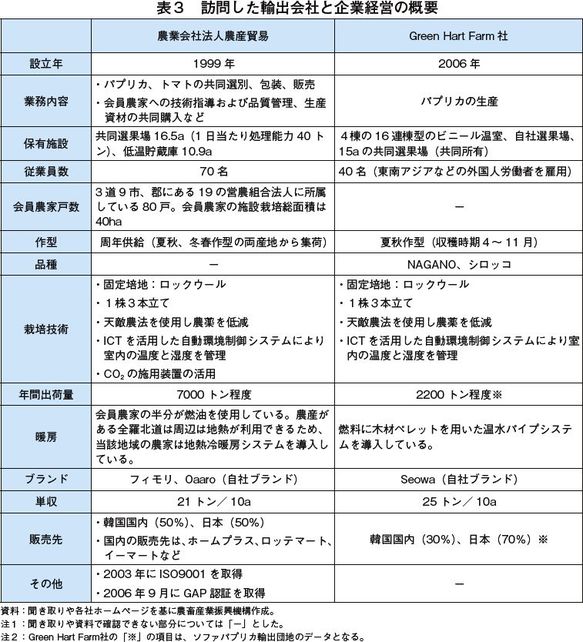

ここでは、今回調査で訪問した全羅北道の農業会社法人農産貿易と江原道のパプリカ輸出団地とその団地内で活動しているGreen Hart Farm社の生産、流通方式などを事例ごとに分けて報告する(表3)。

(1) 農業会社法人農産貿易(全羅北道金提市、周年出荷)

農業会社法人農産貿易(以下「農産」という)は韓国を代表するパプリカの輸出会社で、パプリカのほかにトマトも生産しており、複数の日本企業に輸出をしている。農産は、営農組合法人が出資して設立した会社で、現在19法人により構成されている。法人全体の農家戸数は140~150戸(年により変動あり)で、そのうちパプリカを生産している農家は80戸となる。

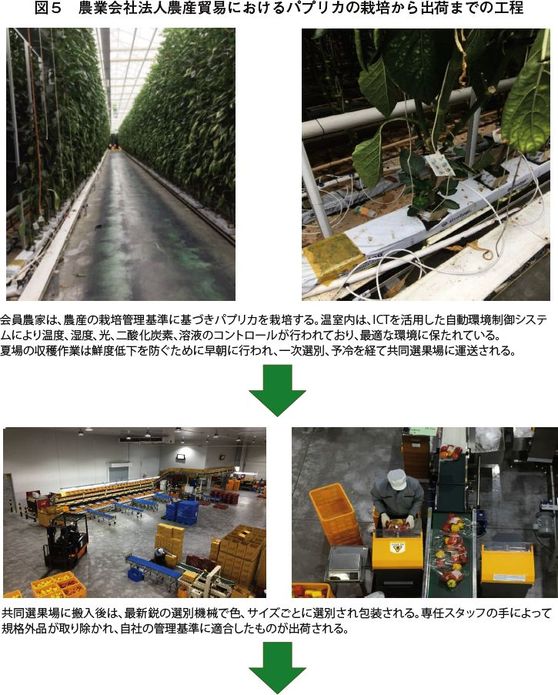

主な業務は、農家が生産したパプリカの共同選別・包装・販売・輸出、会員農家への技術指導および品質管理、種子・固定培地・農薬など生産資材の共同購入である。調査時点のパプリカの施設栽培総面積は40ヘクタール、年間出荷量は7000トンであった。栽培、加工、出荷までの流れは図5の通り。

ERPシステム(注3)を採用し、生産、出荷および労働力の管理などに利用している。生育段階では農家は播種、定植、施肥、農薬散布などを、収穫段階では収穫したパプリカの色、サイズ、重量などの情報をERPシステムに入力する。さらに、選果場への搬入の際は、入力されたデータが正しいかの照合を行う。個々の農家の置かれている状況が共有されるため、生育不良などの問題が発生すれば、農産の栽培指導員がアドバイスしたり、病害虫の原因分析を行い農家にフィードバックをしたりすることができる。2006年にはGAP(農業生産工程管理)認証を取得し、安全・衛生面、農薬の使用方法などの指針を定めた。基本的には天敵農法を使用しているが、どうしても抑えられない病害虫に対しては、日本の安全管理基準に基づき農薬を使用している。発生が多い病害虫は、アザミウマやうどん粉病である。安全面と品質には細心の注意を払っており、品質が低下した農家に対しては厳しく指導し、出荷基準に合わない場合は出荷停止などのペナルティーを課すこともある。

生産コストを圧迫する要因は二つある。1点目は光熱動力費で、温室内の加温や除湿のために暖房機を運転させる必要がありコストが掛かる。全羅北道では地熱を利用することができるため、一部の農家は新再生可能エネルギー普及事業を活用して冷暖房機を導入している。2点目は物流コストで、トラック運転手の雇用労賃は年間1億ウォン(1000万円)程度とも言われており、年々増加傾向にある。各地に点在する農家からパプリカを集荷するのは非効率かつ輸送費が掛かるため、集約化を進めていきたいと考えている。

注3:Enterprise Resources Planning の略で、経営に必要な人、商品、資金に関する情報を総合的に管理し、適切かつ円滑な経営判断をできるようにするといった考え方。

(2) ソファパプリカ輸出団地(江原道麟蹄郡、夏秋作型産地)

江原道麟蹄郡は元々コメの産地であったが、1990年代終わりに米国からのコメの輸入量が増加し収益性が低下したため、新たな基幹作物の創出のために2006年から麟蹄郡農業センター主導の下でパプリカの生産が開始された。同年に麟蹄郡が建設費用3億ウォン(3000万円)の8割を補助し、33アールの近代的な温室が建設された。生産性を向上させるため、栽培技術の向上、最新技術を完備した温室の導入、多収品種の導入に取り組んだ結果、2009年の作付面積は5.6ヘクタール(2006年比133%増)、日本への輸出量は299トン(同156%増)と大きく増加した。この成果が認められて政府が実施するスマート園芸団地基盤造成事業の補助対象地域に選定され、また、3年連続で最優秀園芸生産団地を受賞した。現在、8法人が輸出団地内で生産を行っており、調査時点の作付面積は13ヘクタール(ガラス温室1.4ヘクタール、ビニール温室11.6ヘクタール)となる。同地域では冬の防寒対策として、温水パイプを這わせて暖を取っており、その熱源は木材ペレットを利用している。

【Green Hart Farm社】

ソファパプリカ輸出団地にある農業生産法人の一つで、郡で初めてパプリカの生産を開始した農場である(表3、写真6、7)。16連棟型ビニール温室を4棟保有しており、総面積は4.2ヘクタールである。2017年までは団地内の共同選果場(15アール)を利用していたが、生産量が増加したため2018年に自社の選果場を建設した。同社を含む輸出団地内の法人は、江原道貿易、農協貿易、その他1社の計3社の輸出会社と契約を締結し、日本に輸出している。地元の会社ということもあり、江原道貿易に販売する割合が高いとのことである。

現在の職員数は40名で、タイ、ベトナム、ラオスなど出稼ぎ労働者を多く雇用している。以前は中東の人も雇用したが、宗教上の食事の制限などがあったため雇用の継続が困難だったとのことである。

5 日本への輸出動向

(1) 日本への輸出量と価格の動向

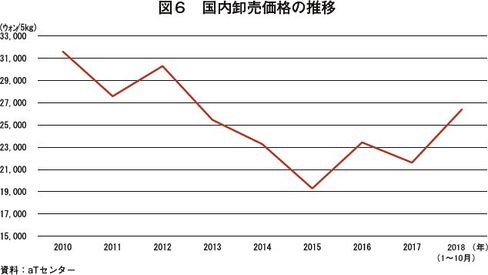

パプリカの導入初期から輸出向けのほぼ全量が日本に輸出されており、現在も大きな変化はなく、日本が最大の輸出先国となっている(表1)。一方で、2017年の輸出額は輸出単価の下落から前年比4.4%減少している。日本のバイヤーは、韓国の国内卸売価格を参考に韓国の輸出会社と買入価格の交渉を行っており、同価格の下落は輸出単価にも大きく影響する。5キログラム当たり年間国内卸売価格(全国平均)は、国内生産量の増加から2010年以降下落傾向で推移していたが、出荷調整や輸出量の拡大などにより2016年は上昇し、2018年も現在のところ前年より高値で取引されている(図6)。

韓国では農業を営んでいる者のほぼ全てが農協に加入しているが、農産物販売において、農協の販売事業を通じて販売された金額の割合(農協利用率)は4割弱と日本より低い。パプリカ農家は、通常2~3社の輸出会社と契約を交わして日本に輸出を行っている。韓国にはパプリカの輸出会社は25社あり、そのため輸出会社間で価格競争に陥りやすいという。このことも輸出単価の下落要因の一つと考えられている。

(2) 日本への輸出の流れ~農協貿易の事例を中心に~

ここでは、今回調査を行った農協貿易の事例を基にパプリカの集荷から日本までの輸出の流れを説明する。

農家が収穫したパプリカはその日のうちに農協貿易が手配したトラックで釜山港に陸送される。慶尚南道にある馬山港に運搬することもあるが量は少ない。輸出手続き後に下関港に向けて夜行便で輸送される。下関港が多い理由としては、距離が近く海上輸送コストが安いことや国際フェリーが毎日就航していることが挙げられる。海上輸送コストは季節にもよるが、通常20フィートコンテナで800米ドル(9万1200円)程度掛かる。最近は中国~大阪間の船舶輸送が増加し、それらは大阪港に向かう途中で釜山港に寄港するため、大阪港への輸送量も増加傾向にある。午前中に陸揚げされた貨物は、午後には税関において許可され、貨物列車やトラックで日本各地のバイヤーの倉庫に運搬される。収穫から日本のバイヤーの倉庫に届くまで3日程度を要する。

(3) 安全性および品質の確保のための取り組み

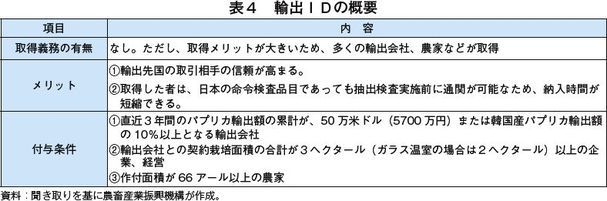

韓国では、輸出先国の信頼確保、検疫所での残留農薬の検出、顧客からの販売クレームなどへの対応として、トレーサビリティ機能を持った「輸出ID」を任意で輸出会社に付与している(表4)。aTセンターがシステムの運用管理を行っており、対象品目はパプリカ、大玉トマト、ミニトマト、青とうがらし、きゅうりなど輸出の多い8品目となる。輸出IDは、2003年に福岡検疫所において日本の食品衛生法に定める基準値を超える残留農薬が検出されたことや2006年の日本のポジティブリスト制度の施行に対応するために開発された制度である。同IDは12桁の識別番号から構成されており、農家名、生産地域、輸出会社などの情報を番号から識別することができる。輸出IDを取得していない農家も輸出することができるが、日本での通関の際に貨物量の30%を検査する命令検査を受けなければならない。当該検査には4~5日を要し、傷みの早い青果物では商品価値が著しく低下するため、実質全ての農家および輸出会社が輸出IDを取得している。

農家が輸出する際は、農林畜産食品部傘下の国立農産物品質管理院の職員の農薬検査を受ける必要がある。検査項目は、農薬の使用量・回数、農薬の購入・保管場所などで、残留農薬検査は280余りの項目を検査する。また、各輸出会社においても集荷前に産地近くの検査所でサンプル検査を行っており、農協貿易では、自社の食品研究所において残留農薬の検査を行っている。官民の検査や日本の通関において基準値を超える農薬や未登録の農薬成分が検出された場合は、日本への輸出が一定期間自粛される。また、悪質の場合は自助会からの除名処分を受けることになり、パプリカの輸出を行えなくなる。そのため、農家は細心の注意を払い日頃から農薬の管理や使用量・回数の徹底を図っている。

(4) 輸出プロモーションと新たな輸出先の可能性

韓国は、日本への輸出を増加させるためにこれまで広告宣伝活動、日本の量販店などでの販促活動、バイヤーや外食・中食事業者など実需者を対象とした展示会を開催し顧客の開拓を行ってきた。KOPAやaTセンターは定期的に日本でのイベントを企画している。

自助会は新たな取り組みとして、2017年から東京と大阪において日本のバイヤーを集めて韓国産パプリカへの要望を募るための懇談会を開催している。日本のバイヤーからの要望事項として多いのがMサイズ指定と予測生産量の情報で、日本のバイヤーは販売計画を立てるため常に生産量の情報を欲しがっているとのことである。

自助会によると、国内、日本だけではなく、今後は香港、台湾への販促活動を強化していきたいとし、既に両国において韓国産パプリカのプロモーション活動を行っているとした。両国では、パプリカはまだ一般的に食されている野菜ではないが、昔の日本と同じ道を歩んでいくと考えており、彩り野菜としてパプリカが普及していくと予測している。中国への輸出については検疫上の問題はクリアできているため、人口など市場としての潜在能力が高いため今後の輸出開始が期待されている。

6 日本国内の動向

(1) 輸入品の動向と仕向け先

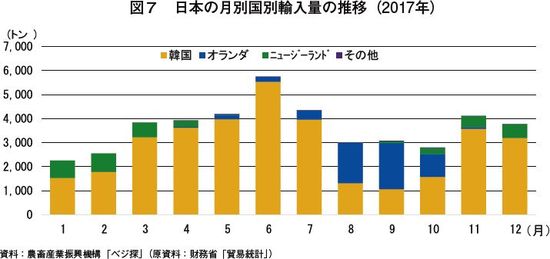

2017年のパプリカの月別輸入量を見ると、春から秋にかけて韓国産が、夏の終わりから秋にかけてオランダ産の輸入量が増加する(図7)。これは、韓国産の生産量が冬にかけて減少傾向にあるのに対し、オランダ産が11月末まで収穫できるためである。このようにオランダ産とニュージーランド産が韓国産の不足分を補う形で周年供給されている。aTセンターの資料によると、日本の輸入業者が輸入したパプリカの半分は卸売市場、残りは小売用や加工・業務用に仕向けられるとしている。

(2) 日本産パプリカの動向

日本の供給量全体の1割程度が国産パプリカとなっており、日本産のシェアは低い。2014年の作付面積第1位は宮城県、第2位は茨城県で(表5)、これらの地域では温室での周年栽培が行われている。

日本産は、韓国産とは異なり流通に時間が掛からないため完熟出荷でき、樹上で熟すことで甘く深い味わいのパプリカとなる。一方で、韓国産は現地で収穫されてから量販店に陳列されるまで最低でも6日程度が必要となる。そのため、食味の良い日本産を志向する量販店も増加してきている。量販店で販売されている小売価格は日本産の方が高い傾向がみられる(写真8~10)。

一方で、課題としては、①韓国産、オランダ産に比べ収量が低い②年間を通して出荷量に波があり不安定③施設の導入費用が高いこと、などが挙げられる。aTセンターは、韓国が日本より安く生産できる理由として人件費と資材費を挙げており、人件費はスマートファーム化や外国人労働者の雇用による雇用労働費の軽減、資材費は日本と韓国ではそもそも物価水準が異なるため、韓国の方が安価に資材を購入できるとしている。また、近年の原油価格の下落もパプリカの生産に追い風となっている。

7 おわりに

韓国産パプリカは、国内市場と日本市場の拡大とともに栽培開始から20年以上が経過した今なお生産量は右肩上がりで増加し、まさに好調そのものと言ってもいい。日本市場での韓国産の地位を確立した背景には、韓国政府、関係団体の指導の下に厳格な安全・品質管理体制を敷き、国を挙げてパプリカの日本への輸出拡大を図ってきたことがある。

国内向けシェアの拡大による日本への影響については、日本への輸出量が増加していることや、韓国国内供給量の増加による価格低落からも見てとれるように国内消費量の今後の大きな増加はなさそうであり、さほど大きな影響はないと思われる。今回の調査では、新たな市場の開拓にも興味を示していることが確認でき、むしろこちらの方が中長期的には日本に影響を与えるのではないかと考える。

生産コスト減、最新設備の導入による生産性の向上および人件費の軽減など価格競争力を維持する努力、日本へのプロモーションなどが行われているため、日本への輸出は今後も安定的な成長が見込まれる。日本産パプリカのシェア拡大には、低価格路線の韓国産と競合するのではなく、日本の持ち味である食味と日本産ブランドを前面に押し出した販売戦略が必要になってくる。

日本のパプリカ供給量の多くを占める韓国産パプリカの生産および輸出動向は、日本の実需者や生産者に影響を与えるため、今後の動向に注視する必要がある。

参考文献

韓国農林経済研究院 「パプリカの生産、消費実態と生産者の種子の利用状況及び育種改良の方向性」2016年12月