海外情報(野菜情報 2018年6月号)

海外情報(野菜情報 2018年6月号)

主要国の野菜の生産動向等

調査情報部

1 中国

わが国のほうれんそう供給量のうち、輸入品の占める割合は15%で、そのほとんどを中国産が占めている。今月号では、中国の主産地の一つであり、日本向けの輸出が多い山東省を中心に、ほうれんそうの生産動向等を紹介する。

(1) 日本における中国産ほうれんそうの位置付け

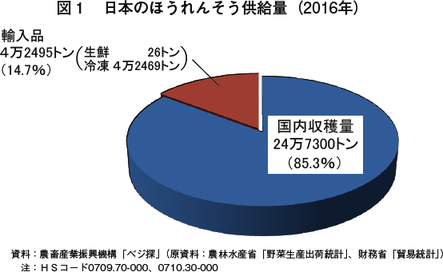

2016年におけるわが国のほうれんそうの供給量は約29万トンに達しており、そのうち国産品が24万7300トンで85%を占める一方、輸入品が4万2495トンで15%を占めている(図1)。輸入は生鮮品もわずかにあるが、ほとんどが冷凍品である。

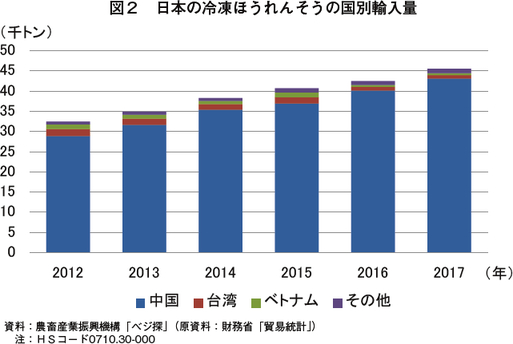

近年の冷凍ほうれんそうの輸入量は、毎年5~7%程度の伸び(約3000トン増)で着実に増加し、国内供給の不足分を補っている。日本国内では、外食・中食など業務用需要が堅調に増加していることに加え、食の簡便化により、家庭内でも冷凍食品が多く利用されるようになったことから、冷凍品を中心に輸入量が増加しており、その伸びは中国産が牽引し、輸入品のうち約95%を中国産が占めている。中国以外の輸入先国は、台湾、ベトナムなどのアジア諸国となっている。(図2)。

なお、2017年の冷凍ほうれんそうの平均輸入価格は1キログラム当たり161円で、年間を通じて、ほぼ安定的に推移した。

本稿中の為替レートは1元=18円(2018年4月末日TTS相場:17.59円)を使用した。

(2)生産動向

中国全土でのほうれんそうの作付面積は約60万ヘクタールとされ、野菜作付面積の約5%を占めるとされている。なお、中国全体のほうれんそう収穫量は明らかではない。主産地は山東省のほか、黒龍江省などの東北地区、河南省、河北省、広東省である(図3)。中でも山東省は、日本向け冷凍ほうれんそう輸出の主力地域となっている。山東省のほうれんそうの主産地は、濱州市および荷澤市(注)が二大産地となっており、その他、済寧市や泰安市なども挙げられる。

2017年における山東省のほうれんそう収穫量は約60万トンで、前年比で28%増となった。

なお、山東省での出荷規格は、草丈が20~30センチメートル程度となっている。

注:中国では、大きい行政区分から順に、「省級(省、自治区、直轄市など)」、「地級(地級市、自治州など)」、「県級(県、県級市、市轄区など)」などとなっている。濱州市および荷澤市は地級市である。

山東省のほうれんそうの作型は、主に春播き、秋播き、冬播きの3種類であり、春播きと秋播きは露地栽培、冬播きはハウス栽培が行われることが多い(図4)。その中でも、8~9月に播種し、10~11月を中心に収穫される秋播きが最も多く、作付面積の65%を占める。

また、山東省では、ほうれんそうとすいかで輪作される場合が多く、秋播きほうれんそうを11月に収穫し、冬越えの後、翌年3月にすいかを作付けるのが代表的な生産体系の一つとなっている。

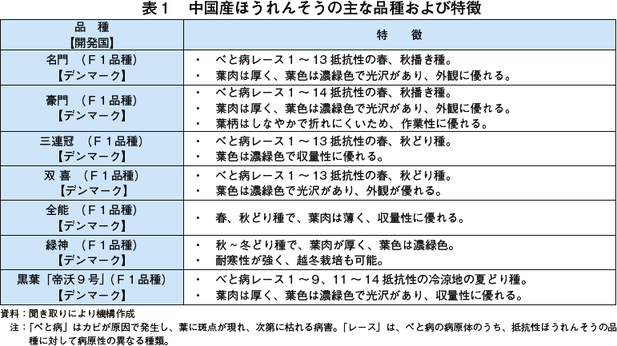

主な品種は、デンマークの種苗会社が開発した「名門」「豪問」「三連冠」などが使用されており、べと病抵抗性や多収性のものが好まれている(表1)。

なお、山東省の隣の河南省での播種、収穫時期は、山東省より約10日早い。

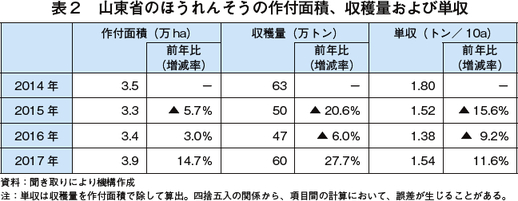

直近3年間の山東省の生産動向を見ると、2015年は、秋播きの収穫期に冷害に見舞われたため、収穫量が低水準となった。2016年は、秋播きの播種期である8月に豪雨被害を受けたため、収穫量は2年連続で前年を下回った(表2)。

2017年は、前年の好調なほうれんそう相場を受けて、大規模農家を中心に作付面積を拡大したことや、天候が良好で単収も回復したことから、収穫量は前年比27.7%増の60万トンとなった。

(3) 生産コスト

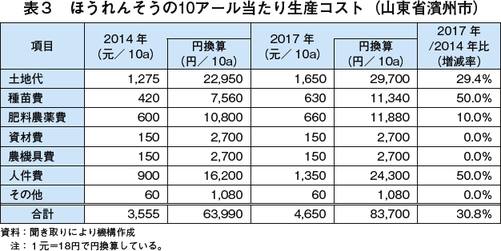

山東省における大規模な露地栽培の生産コストについて2014年と2017年を比較すると表3の通りとなる。

2017年のほうれんそうの10アール当たりの生産コストは、4650元(8万3700円)で、3年前の2014年より3割上昇している。

内訳は、生産コストの多くを占める土地代と人件費でそれぞれ3割および5割増と大幅な上昇が見られたほか、種苗費の増加も見られている。近年の生産コストの増大が、大きな課題として浮上してきた。

(4)価格動向

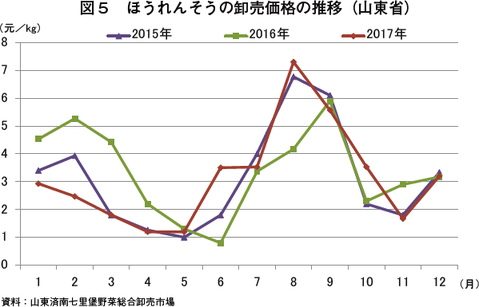

近年の山東省のほうれんそうの卸売価格を見ると、春播きの収穫期である5月前後と、秋播きの収穫期である11月前後に低水準となり、収穫期が終わると上昇するというサイクルとなっており、年間を通じて8月前後が最も高値となる(図5)。

一方、冬まきの収穫期は2~3月頃であるが、2月は旧正月により需要が高まることから、比較的高い水準となっている。

(5)国内向けの消費動向

山東省で収穫されたほうれんそうの8割以上は、中国国内に仕向けられる。主な出荷先は、北京、天津などの大都市や近隣の河北省であり、一部は南京や上海にも供給されている。

ほうれんそうは、中国人の食生活の中で日常的に利用される食材の一つである。油で炒めたり、ゆでた後に和えものや麺にのせたりして、食するのが主流である。

中国国内でほうれんそうの消費が最も多い時期は、毎年12月から旧正月に当たる2月頃とされている。なお、同時期に出荷されるものは、栄養価が高いとされている。

(6) 輸出動向

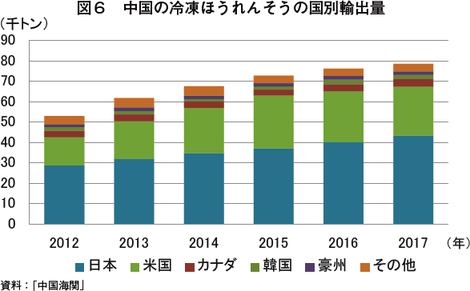

中国の冷凍ほうれんそうの輸出量は、年々増加傾向で推移しており、2017年には約7万8600トン(2012年比48.1%増)であった。そのうち、日本向けは4万3468トン(同50.6%増)と全体の55%のシェアを占め、次いで米国向けが2万3982トン(同73.1%増)となっており、両国向けで全体の85%のシェアを占めており、両国向け輸出の拡大が、輸出量全体を押し上げている(図6)。なお、日本向けに冷凍ほうれんそうを輸出する企業は、中国政府から資格を取得する必要があるが現在、資格取得した企業の多くが山東省に集中している。

(7) 今後の課題

最近の中国のほうれんそう生産の主な課題としては、次のような点が挙げられている。

ア 急速な生産コスト上昇に伴う生産の合理化の必要性

近年の急速な土地代と人件費の上昇による生産コストの増大が、生産者の収益性を悪化させる状況にあることから、生産の合理化の必要性が強まっている。大規模農家においては、一部の作業工程で機械化の導入が進んでいるが、中小規模農家では、すべての作業工程が手作業となっている。このような状況から、一層の機械化による効率化のため、政府は農機具導入の支援措置を行っている。

イ 新品種の開発・改良技術の脆弱性

中国の新品種の開発・改良技術力が脆弱であるため、生産者のニーズが高い耐病性品種の開発ができず、輸入品種に依存せざるを得ない状況となっており、種苗費の増加を招いている。

ウ 自然災害からの影響回避

ほうれんそうの作付けは、春播き、秋播き、冬播きの3種類があるが、成長期に冷害や水害などのたびに、ほうれんそう農家は大きな被害にあってきた。これらを極力、回避していく工夫が必要とされている。

2 米国

米国からは、日本への輸出が多いブロッコリー、レタス、セルリー(セロリ)(以下「セルリー」という)について、それらの主産地であるカリフォルニア州の生産動向などを現地報道等を基に報告する。また、トピックスとして、アマゾンによるホールフーズ買収の米国野菜生産者への影響について紹介する。

(1) ブロッコリー、レタスおよびセルリーの生産・輸出動向等

ア ブロッコリー

(ア) 作況

モントレー郡北部に位置するゴンザレスでは3月上旬から、また、同郡北部のサリナスでは3月中旬からブロッコリーの収穫が開始された。

4月19日時点で供給量は堅調に推移しており品質も良好の見通しである。

なお、本稿中のドルはすべて米ドルであり、為替レートは1米ドル110円(2018年4月末日TTS相場:110.35円)を使用した。

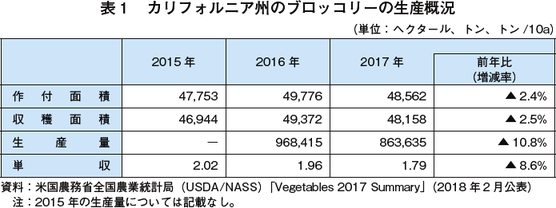

米国農務省全国農業統計局(USDA/NASS)によると、全米の9割を生産するカリフォルニア州における2017年のブロッコリーの収穫面積は、4万8158ヘクタールと前年比2.5%減少した。生産量は、多雨による土壌のぬかるみなどの影響により、同10.8%減の86万3635トンとなった(表1)。

(イ) 全米生産者価格

2018年2月の全米の生鮮ブロッコリーの生産者価格は、減産により高値であった前年からの反動で前年同月比47.1%安の1キログラム当たり0.63ドル(69円)と大きく値を下げた(表2)。

生産地の1つであるインペリアル郡のインペリアルバレーの価格を見ると、1~2月中旬は1カートン当たり6~8.25ドル(1キログラム当たり0.58~0.79ドル(64円~87円))で推移したが、寒気と雨の影響を受けた供給量の減少によって、2月末は同11~14ドル(同1.06~1.35ドル(117円~149円))と約2倍弱へ上昇した。

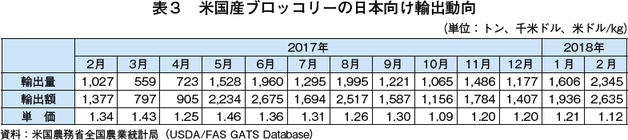

(ウ) 日本向け輸出動向

2018年2月の日本向け輸出量は、前年同月の2.3倍となる2345トンとなり、2016年11月以来15カ月ぶりに2000トンを超えた(表3)。日本では、昨秋以降に発生した長雨や低温の影響により、国産野菜の価格が高騰した影響で、米国からの調達が進んだものとみられる。また、輸出額は、輸出量の増加を受け、前年同月比91.4%増の263万5000ドル(2億8985万円)となった。

(エ) 東京都中央卸売市場の入荷量および卸売価格

2018年2月の東京都中央卸売市場の米国産ブロッコリーの入荷量は、前年同月比35.9%増の53トンであった(表4)。また、平均卸売価格は、同24.8%高の1キログラム当たり398円であった。同月に同市場で最も入荷量が多かった愛知県産(同470円)と比較すると、卸売価格は同15.3%安かった。

イ レタス

(ア) 作況

3月下旬からモントレー郡サリナスでは、レタスの収穫を開始している。また、4月上旬、サリナスバレーでは豪雨に見舞われた影響で収穫がわずかに遅れ、生産量がやや減少したが、豪雨前に収穫するなど対策を講じた生産者もいたことから、大きな減産には至らなかった。

米疾病予防管理センター(CDC)の発表によると、アリゾナ州ユマ地域生産のロメインレタス(カット)より、腸管出血性大腸菌(O-157)が検出された。これの影響で、4月の第1、2週のアリゾナ州産レタスの出荷量が激減し、代わりにカリフォルニア州産に切り替えられ、需要が高まった。

4月19日時点でカリフォルニア州産結球レタスの品質は平年並みとされており、市況は安定している。一方、結球レタス以外のレタスのうちロメインレタスは、先述した腸管出血性大腸菌(O-157)の発生の影響を受けて、供給量が減少しており、価格は上昇傾向にある。また、リーフレタスは、おおむね品質も良好で供給も平年並みである。

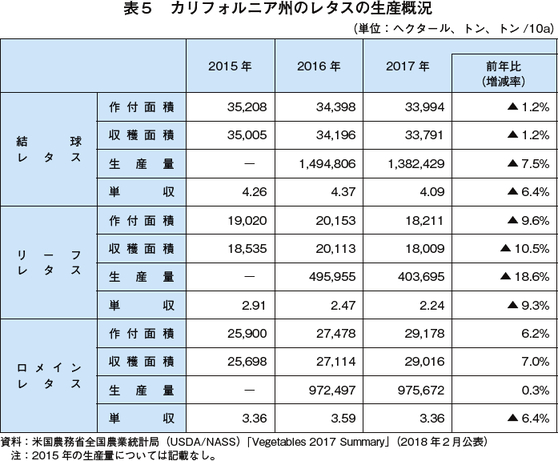

米国農務省全国農業統計局(USDA/NASS)によると、カリフォルニア州におけるレタスの2017年の収穫面積は、結球レタスが前年比1.2%減、リーフレタスは同10.5%減となったが、ロメインレタスは前年を7.0%上回る2万9016ヘクタールとなった。また、生産量は、春季の豪雨による単収の減少により、結球レタスが138万2429トン(前年比7.5%減)、リーフレタスが40万3695トン(同18.6%減)と減少したが、ロメインレタスは、収穫面積の増加により、微増の97万5672トン(同0.3%増)となった(表5)。

(イ) 全米生産者価格

2018年2月の全米の結球レタスの生産者価格は、減産により高値であった前年からの反動で前年同月比46.9%安の1キログラム当たり0.60ドル(66円)と大きく値を下げた(表6)。

インペリアル郡インペリアルバレーのロメインレタスの価格は、1~2月中旬まで1カートン(24玉)当たり5~6ドル(1キログラム当たり0.22~0.26ドル(24円~29円))で推移したが、寒気と雨による供給量の減少により、2月末には同14~19ドル(0.62~0.84ドル(68円~92円))と3倍程度まで上昇した。

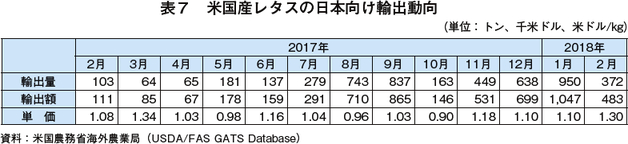

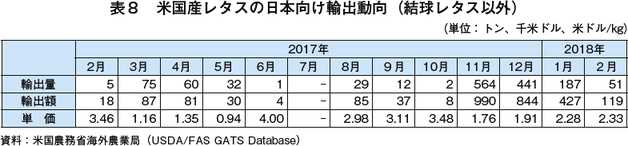

(ウ) 日本向け輸出動向

2018年2月の日本向け輸出量は、結球レタスが前年同月の3.6倍となる372トン、結球レタス以外のレタスが同10倍の51トンとなった(表7、8)。ブロッコリー同様、国内の価格が高騰した影響で、米国産レタスの輸入量は2017年11月から2018年1月まで増加傾向となったが、2月に入りやや落ち着きをみせている。結球レタスの輸出単価は、昨年から1キログラム当たり1ドル(110円)前後で推移していたが、2月に入り同1.3ドル(143円)に上昇した。一方、結球レタス以外については、年間を通じて値動きが激しく、同2.33ドル(256円)と前月から2.2%上昇した。

(エ) 東京都中央卸売市場の入荷量および卸売価格

東京都中央卸売市場では、米国産の結球レタスおよび結球レタス以外のレタス(ロメインレタス、フリルレタスなど)は、2018年2月の入荷はなかった。同月に同市場で最も入荷量が多かった結球レタス以外のレタスは香川県産で、前年同月比2.9%増の43トン、卸売価格は同38.1%高の1キログラム当たり206円であった。

ウ セルリー

(ア) 作況

モントレー郡のサリナスでは3月中旬からセルリーの定植が始まり、6月からの収穫開始の見通しである。

3月中旬にはベンチュラ郡などでセルリーが生産され、生産量は多かったものの需要が低迷しているため、価格は低位で推移していた。また、4月19日時点で品質は良好であった。

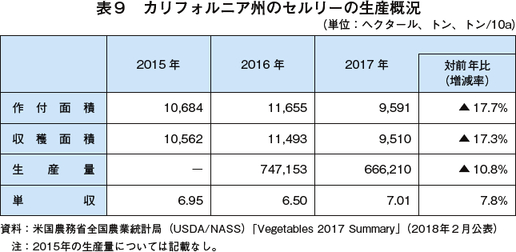

米国農務省全国農業統計局(USDA/NASS)によると、カリフォルニア州における2017年のセルリー収穫面積は9510ヘクタールと米国全体の約94%を占めたが、メキシコ産の増加や需要の伸び悩みなどにより、前年と比較して大幅(17.3%)に減少した。一方、単収が前年と比較して7.8%増加したことにより、生産量は10.8%減の66万6210トンと減少幅は小さくなった(表9)。

(イ) 生産者価格

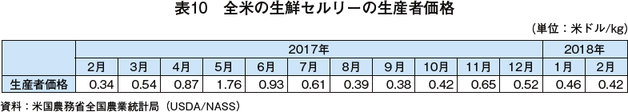

2018年2月の全米の生鮮セルリーの生産者価格は、前年同月比23.1%高の1キログラム当たり0.42ドル(46円)であった(表10)。

(ウ) 日本向け輸出動向

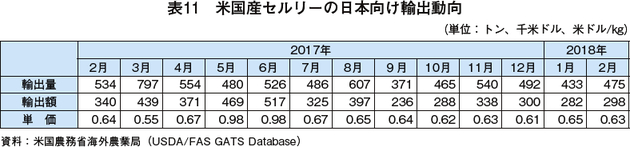

2018年2月の日本向け輸出量は、前年同月比10.9%減の475トンとなった。また、輸出額は同12.4%減の29万8000ドル(3278万円)となった(表11)。

(エ) 東京都中央卸売市場の入荷量および卸売価格

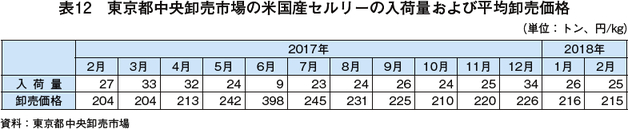

2018年2月の東京都中央卸売市場の米国産セルリーの入荷量は、前年同月比7.4%減の25トンであった(表12)。また、平均卸売価格は、同5.4%高の1キログラム当たり215円であった。同月に同市場で最も入荷量が多かった静岡県産(同296円)と比較すると、卸売価格は27.4%安かった。

(2) トピックス

~アマゾンによるホールフーズ買収の 米国野菜生産者への影響~

2017年6月に米国のAmazon.com(以下「アマゾン」という)が、オーガニックを中心とした高級スーパーであるWhole Foods Market(以下「ホールフーズ」という)を買収した。それから約1年が経過したが、どのような動きがあったのだろうか。野菜流通の視点から振り返ってみたい。

近年のアマゾンは、世界最大のスーパーマーケットであるWalmart(以下「ウォルマート」という)と競争している。ウォルマートが2016年に通信販売大手のJet.com(ジェットコム)を買収した翌年に、アマゾンはホールフーズを買収した。このとき、低価格に特徴を持つアマゾンが、低価格スーパーではなく高級スーパーであるホールフーズを買収したことで、ホールフーズの顧客データの収集を狙っている、あるいは、ホールフーズの店舗を食品の宅配拠点とするのでは、といった憶測を呼んだ。

事実、アマゾンは現在、ホールフーズを宅配拠点として活用している。ホールフーズ買収後、アマゾンが提供する受注後2時間での商品配達サービス「Prime Now(プライム・ナウ)」にホールフーズの商品が加わり、アマゾンの倉庫からではなくホールフーズの店舗から配送が行われている。遠方のスーパーまで車で買い物に行く手間を省けるこのサービスは、米国の消費者にとって大きなメリットを提供するものである。生鮮食品をホールフーズに納入する生産者にとっても、実店舗だけでなくインターネットに販路が拡大されたことで、販売量の増大につながる可能性がある。

一方、各地のホールフーズの店舗とローカル・レベルで取引関係を築いてきた地元生産者や零細企業にとっては、“アマゾン流”の経営改善は厳しい状況をもたらしている。ホールフーズは、以前から「Commitment to Local(地域への約束)」を謳うとともに、環境や持続可能性に配慮し、地元生産者からの青果の仕入を積極的に行ってきた。青果の24%(販売額ベース)を地元の契約農家から仕入れ、地元商品には「LOCAL」の表示を付け、地元で生産されたことを消費者に明確に伝えることによって、他産地のものとの差別化を図るなどの工夫が多く見られた。加えて、自社基準を満たす商品を製造してもらうために、生産者に対する低利融資も実施していた。

しかし、アマゾンによる買収以降、ホールフーズでは経営合理化が進められている。その結果、テキサス州のホールフーズ本社での商品採択が増え、商品調達係が店舗ごとに地元生産者や零細企業と契約する機会が減少している。関連部門の人員削減や、品ぞろえの絞り込みも実施されている。納入業者が陳列棚を確保するために、指定されたブローカーへ手数料を支払う仕組みも本年より導入され、地元生産者や零細企業にとっては取引継続のハードルが高まった。ホールフーズの集客上、高い障壁となっていた「価格」面については、アマゾンによる買収成立の翌日から一部の生鮮食品で値下げを行い、オーガニックでない商品も導入するなど、品ぞろえや価格戦略が変更されている。

アマゾンはホールフーズを個店経営型から中央集中型へ移行させることで経営改善を図っている。これまで、ホールフーズと取引を行ってきた地元生産者や零細企業にとっては厳しい状況であるが、米国の食品流通業界の団体Food Marketing Institute(FMI)の調べによると、米国消費者の「Local」な産品・商品への志向性は強まっている。ホールフーズ以外の小売業者やメーカーも、「Local」志向に対応してさまざまな取り組みを行っており、アマゾンによるホールフーズの経営改善は、このような市場トレンドに逆行している。

このような状況にあって、地元生産者や零細企業が取り得る選択肢は、大別して二つあると考えられる。一つは、地元生産者や零細企業が結集して、ホールフーズなどの大手流通業者に対する取引交渉力をつけることである。もう一つは、ホールフーズ以外で、地元生産者や零細企業との取引を重視するローカル・スーパーと取引関係を強化することである。いずれの方向を選択するかにより、米国の野菜生産者が今後採るべき経営戦略や、関係を強化すべき取引先が変わってくる。アマゾンによるホールフーズの買収は、このように米国の野菜生産者の動向や生鮮流通に影響を与えており、今後の動向が引き続き注目される。