海外情報(野菜情報 2017年7月号)

海外情報(野菜情報 2017年7月号)

メキシコにおけるアスパラガスの生産および輸出動向

調査情報部

【要約】

米国市場への供給源として始まったメキシコでのアスパラガス生産は拡大し続けており、現在では時期をずらしながらの栽培が行われている。米国の大手野菜業者は契約栽培などを通じて生産工程から大きく関わっており、日本への輸出においても大きな役割を担っている。栽培時期、消費地への近接性、安い人件費および北米自由貿易協定(NAFTA)などの貿易協定を背景に、メキシコ産アスパラガスの競争力は今後も強化されるとみられる。

1 はじめに

メキシコは世界のアスパラガス生産量の約2%を占めるに過ぎないが、国内で生産されたアスパラガスの多くを輸出に仕向けるため、ペルーに続く世界第2位の輸出国であり、同国産は世界の輸出量の約3割を占めている。

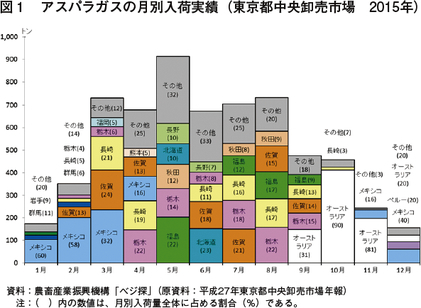

また、同国産は日本のアスパラガス輸入量の約半数を占め、特に国産の端境期に当たる1~4月は、同国産が主要な位置を占めている(図1)。

以下、本稿では、メキシコにおけるアスパラガスの生産および輸出動向を紹介する。なお、本稿中の為替レートは、1メキシコペソ=7円(5月末日現在のTTSレート:6.93円)を用いた。

2 生産状況

(1)生産地域

メキシコのアスパラガス生産は、米国の端境期における供給源として始まった。1950年代後半から、米国のデルモンテ社、ハインツ社、キャンベル社などの野菜缶詰企業がメキシコで野菜を栽培し始めたのと同時期に、アスパラガスも持ち込まれたとされる。現在では、国境沿いのソノラ州およびバハ・カリフォルニア州が主要生産地域であり、秋から冬にかけてカリフォルニア州産やアリゾナ州産が減少するのを補っている(図2)。

アスパラガスの生産地域は北部3州(ソノラ州、バハ・カリフォルニア州およびバハ・カリフォルニア・スル州)と中部1州(グアナフアト州)に集中し、これらで栽培面積の95%を占める。中でも、最大の生産州はソノラ州で、同州の栽培面積は1万3187ヘクタールと、同国における総栽培面積の55%を占める。これについては、アスパラガスの植物としての特性が関係している。

アスパラガス栽培における最適な成長温度は18~25度とされ、昼の気温が15度以下、夜の気温が10度以下になると生育が止まり、40度以上でも同様に育たないという特徴がある。この点に関して、メキシコは高原に位置し、北部は海抜1000メートル前後、中央部は2000メートル前後と標高が高いことから、北米大陸の南方に位置しながら、特に北部はアスパラガス栽培に適しており、中でもかんがいが整備されているソノラ州が最適な地域となっている。また、乾燥した気候の北部では病害が起こりにくいという点や、国内消費量が少なく、米国が主な仕向け先であることも、北部地域での生産が主となっていることの要因となっている。

(2)生産動向

ア 生産概況

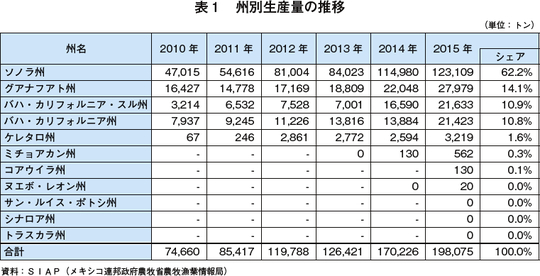

2015年の生産量は、収穫面積と単収がそれぞれ増加したことから、5年前に比べ2.7倍の19万8075トンとなった。最大生産州はソノラ州であり、同州産は全体の62.2%を占めている。第2位のグアナフアト州は収穫面積では第3位であるものの、単収の高さによってソノラ州に次ぐ生産水準を有している。第3位のバハ・カリフォルニア・スル州は、主に単収の飛躍的な向上によって、2015年の生産量は5年前の6.7倍となった(表1)。

以下、2010~2015年の生産面積と単収の推移を、より詳しくみることとする。

(ア)生産面積

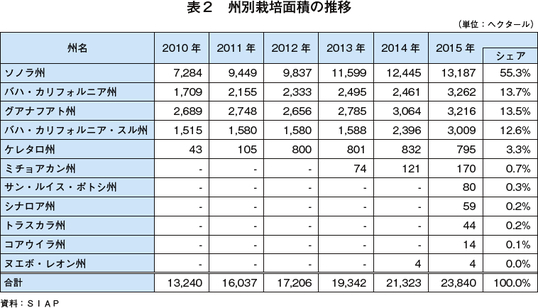

アスパラガス栽培面積は増加傾向で推移し、2015年の栽培面積は2万3840ヘクタール(2010年比1.8倍)となった。近年、生産地域は主要4州以外にも、特にケレタロ州やミチョアカン州といった中部州で拡大傾向にあり、2015年には11州でアスパラガスが栽培された(表2)。

こうした背景には、アスパラガス生産の収益性の高さがあるとみられる。米国をはじめとする先進国のアスパラガス需要の増加を受けて、メキシコでは、畜産や穀物生産に比べ収益性が高いアスパラガス生産に転作する生産者が増加傾向にあるとされ、中には企業による新規参入もみられるようになっている。

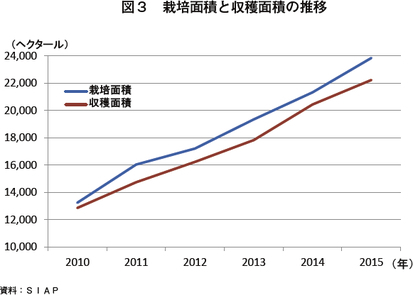

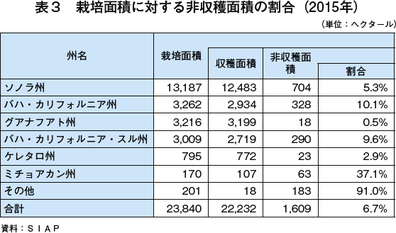

また、収穫面積は、栽培面積の拡大に伴い増加傾向にある(図3)。しかし、栽培されたものの収穫に至らなかった面積(非収穫面積)は2015年、メキシコ全土で1609ヘクタールとなり、栽培面積に対する割合は6.7%であった(表3)。この割合を州別にみると、古くからアスパラガス生産が盛んなソノラ州およびグアナフアト州では小さい一方、バハ・カリフォルニア州、バハ・カリフォルニア・スル州およびミチョアカン州などの、近年になって栽培面積が大きく増えている州では、大きいことがわかる。

この要因としては、主に、かんがいの整備状況や気象条件が挙げられる。また、メキシコ政府によると、生産歴の浅い地域では、アスパラガス栽培に関する知識の欠如から収穫まで結びつかないことが多い一方、ソノラ州やグアナフアト州ではノウハウの蓄積があるため、収穫割合が高くなるとみられている。

コラム1 政府による生産支援策など

アスパラガスの生産地の拡大は、収穫後の低温管理施設などが必要となるため、企業や連邦・地方政府からの支援がない中では進展しなかった。しかし、海外市場の需要拡大に伴い、政府の支援を受けて新たに生産を始める地域がみられる。

中部のアグアスカリエンテス州では2015年、連邦および州政府の支援を受けてかんがい整備された地域でのアスパラガス生産が計画されている。また、ドゥランゴ州では、加工施設の整備や、生産品目をアスパラガスへ転換する生産者への融資といった政策が打ち出されている。

ちなみに、全国レベルの業界団体は無いが、各州の植物衛生部局や、主生産地であるソノラ州の青果生産者業界で、アスパラガスの生産および加工、流通に関するガイドラインの策定などが行われている。

(イ)単収

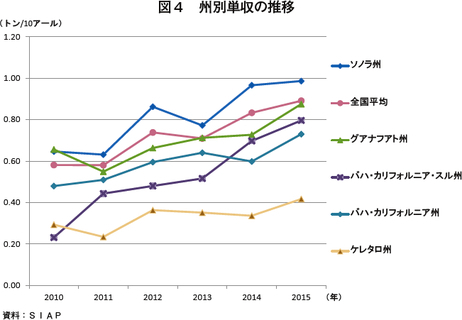

単収は2010年から2015年にかけて平均1.5倍となり、近年の増産要因の一つとなっている。しかし、2015年時点でも地域差がみられ、ソノラ州では10アール当たり1.0トンと高い一方、バハ・カリフォルニア・スル州やバハ・カリフォルニア州ではそれぞれ同0.8トンおよび同0.7トンと、全国平均を下回っている(図4)。

ただし、バハ・カリフォルニア・スル州については、この5年間における著しい単収増の結果、生産量はソノラ州、グアナフアト州に次ぐ3位となった。こうした単収増の要因としては、点滴かんがいといった新技術を用いた効率的な生産の普及、優良な種子の使用および適切な栽培管理などが挙げられる。

しかし、現時点ではまだ主要生産国であるペルーを大幅に下回っている。この原因の一つとして指摘されているのは、連作による土地の疲弊である。生産技術が浸透するまでの間、アスパラガスを連続で植え付けし、休耕しなかった地域もあったとされる。このため、優良種子の使用や適切な栽培管理が普及すれば、単収は今後も増加する可能性がある。

ちなみに、単収増加の取り組みは、過去には政府機関である国家科学技術審議会(CONACYT)が研究資金を投入したことがあるが、現在は民間主導となっている。

イ 品種および収穫期

メキシコにおいてアスパラガスは輸出産品であるため、米国をはじめとする国際市場で需要の高い品種を生産することが必要となる。また、最大の輸出先である米国の企業から支援を得て栽培されていることが多いため、同企業が扱う品種の導入が一般的である。こうしたことから、メキシコで生産されるアスパラガスの主な品種はUC157、Atlas、Brockなど、米国の品種が使用されている。

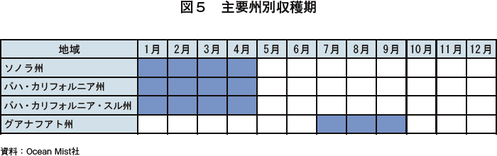

収穫期は、ソノラ州やバハ・カリフォルニア州などの北部地域では1~4月で、気候条件により5月まで延びることもある。一方、中部に位置するグアナフアト州では7~9月となっている(図5)。なお、最大な輸出先である米国への輸出期間を延ばす目的で、ソノラ州では10~12月の収穫が可能となる南部に栽培地域を広げる動きがある。

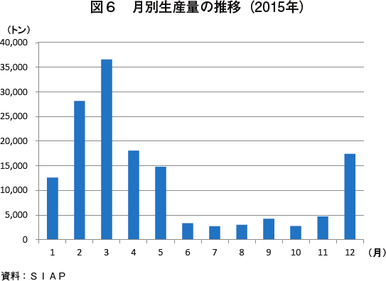

アスパラガスの月別生産量は図6の通りである。生産は一年を通じて可能であるものの、生産量のピークは12~翌5月であり、中でも2~3月で総生産量の4割以上が占められる。

ウ 主な病虫害とその対策

アスパラガスの主な病害虫はセミの一種(Diceroprocta spp.)とされており、殺虫剤による対応が推奨されているが、ソノラ州の植物衛生委員会では、同州産農産物の品質向上を目的とした農食品安全プログラム(Programa de Inocuidad Agroalimentaria)を策定し、残留農薬への対応を規定するなど、安全性の確保に努めている。同プログラムでは、世界標準である危害要因分析・重要管理点(HACCP)および農業生産工程管理(GAP)の規定に則ったアスパラガスの生産マニュアルも策定されている。

このほか、主要輸出先である米国の企業による指導の下、今日、多くの生産者や加工業者はHACCPやGAPなどの認証を取得している。

エ 播種から収穫までの流れ

生産者は、収穫や集荷を担当する業者である「パッカー」、または輸送や輸出を担当する業者である「シッパー」から受け取った種子を圃場に直接播種する。なお、大手生産者の場合には、専用の施設で育苗後に圃場に移植するケースもある。

収穫はすべて手作業で行われ、土からの高さが約23センチメートル(9インチ)、直径は0.5センチメートルになったころに刈り取る。なお、播種の機械化、かんがい、化学肥料については、基本的に全ての生産現場で普及している。

3 流通経路

アスパラガスは生鮮品および加工品の2つの形態で流通されているものの、瓶詰をはじめとする加工品の生産は少なく、より価値の高い生鮮品の流通が大半を占める。

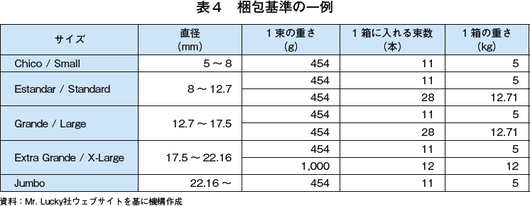

米国向けの場合、収穫されたアスパラガスは、加工場に出荷され、洗浄、カット、選別、梱包を経て、その日のうちにトラックで同国へと送られる。輸送は現地の輸送業者を使うことが主流であり、米国に到着した貨物はそのまま米国の提携企業へと送られる。なお、アスパラガスは鮮度の劣化が著しいことから、収穫後の輸送は一貫して、1~4度の温度管理の下で行われる。また、選別・梱包は主要輸出先である米国の規格を基に行われる(表4)。

アスパラガスの流通経路には、前述のパッカーとシッパーが関係する。パッカーは国内での集荷などを担う企業であり、その多くはメキシコ資本の中小企業である。多くの生産者はこうしたパッカーと契約し、アスパラガス栽培を行っている。なお、出荷前の低温保管施設はパッカーが有している。

シッパーはパッカーと専属契約を結び、米国向け輸出などを担当する。シッパーがパッカーを通じ生産者と契約栽培を行うケースもあり、契約期間は5~10年とされる。また、安定した供給量を確保するため、シッパーは生産者に対して種子、水使用量、地代などのコストを負担するケースもある。

なお、メキシコ産アスパラガスを扱う米国のシッパーは25社程度あり、こうしたシッパーの中には、国内での生産に加え、メキシコ、ペルーから調達することで、周年供給する体制を整えている企業も少なくない。

4 価格動向

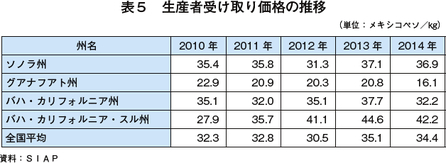

生産者受取価格は1キログラム当たり平均30メキシコペソ(210円)台で推移しており、州別にみるとグアナフアト州では他州に比べ安価に推移している(表5)。

なお、アスパラガスの利益幅は他の作物に比べ大きく、メキシコ農業信託基金(FIRA)によれば、1ヘクタール当たりの生産者受取金額は、トウモロコシの26倍に相当する。また、シッパーなどとの契約期間が長く、一度植えれば数年は植え替えが必要ないといった点も生産者にとって利点であり、アスパラガスの生産拡大の要因となっている。一方で、アスパラガスの性質上、収穫直後から低温で管理する必要があるため、生産地の近くに加工場がない限り生産のメリットはないとの指摘がある。

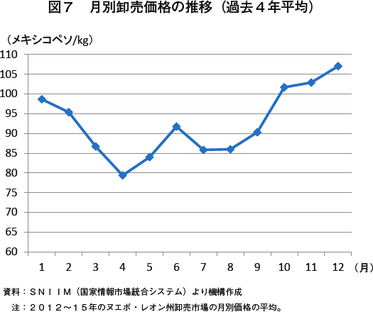

また、アスパラガスの卸売価格は供給量と連動しており、収穫量が多い3~5月およびグアナフアト州の収穫期に当たる7~9月には価格が下落し、収穫量が少ない10月から12月にかけては上昇する傾向にある(図7)。

5 主要生産企業

(1)米国資本

アスパラガス産業は歴史的に米国の企業と深い関係にあるため、今日でも以下のような米国企業が、メキシコ産アスパラガスを取り扱っている。

ア General Mills社

野菜ブランドはGreen Giant。グアナフアト州に生産拠点を持ち、近隣の生産者からアスパラガスをはじめ各種の野菜を調達している。

イ Coastline Family Farms社

カリフォルニア州およびアリゾナ州での生産を補う形でメキシコ産アスパラガスを扱っている。

ウ Progressive Produce社

カリフォルニア州とワシントン州のほか、メキシコで8カ所の生産地と栽培契約を結び、さらにペルーの2カ所でも生産を行っている。このように3カ国にまたがる生産体制を確立することで、1年を通じて米国にアスパラガスを供給している。

エ JMB Produce社

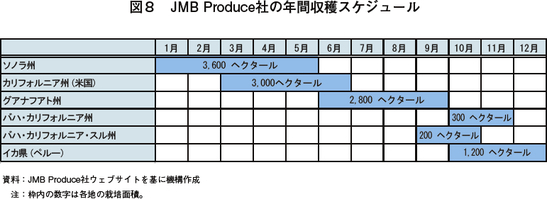

カリフォルニア州内の自社圃場での生産を補完する形で、メキシコとペルーの契約生産者からアスパラガスを調達し、米国市場のみならずアジアおよびヨーロッパ市場に対しても供給している(図8)。

(2)メキシコ資本

栽培・加工技術の向上に従って、生産から加工、輸出までを行うメキシコ資本企業も現れるようになっている。

ア ALTAR社

米国にはパッカーとシッパーを兼ねる企業と、シッパーに特化した企業がある一方、メキシコではパッカーがほとんどであり、生産から輸出まで行う大手企業はALTAR社のみである。同社は日本にも輸出しており、業界筋によれば最大の対日輸出業者とされる。ただし、同社でも自社で調達する量のみでは需要を賄いきれないため、他のパッカーなどからもアスパラガスの調達を行っている。

イ Horticola del Desierto社

メキシコ系大手生産者兼パッカーである同社はソノラ州に17カ所の圃場と2つの加工場を有している。米国のGlobal Direct Marketing社と提携しており、同社の野菜は日本でも流通している。

6 輸出動向

(1)輸出概況

メキシコは世界第2位のアスパラガス輸出国であり、2014年には世界の輸出量の約3割を占めた。

同国産アスパラガスの主要輸出先は米国であるが、その要因としては、①収穫時期、②消費地への近接性、③安い人件費および④関税優遇の4点が挙げられる。

まず、メキシコと米国では収穫時期が異なるため、米国市場では米国産と競合することがない。次に、米国へはトラックで陸輸できるため、輸送費は海上輸送よりも低く抑えることが可能である。また、収穫当日に米国に届けられるため、商品の鮮度を高く保つことが可能である。さらに、収穫作業や梱包作業は労働集約的であるため、人件費の安いメキシコは米国に比べ、より廉価な商品を提供できる。加えて、北米自由貿易協定(NAFTA)による恩恵も大きく作用している。米国では、生鮮アスパラガスの輸入関税率は5%(9月15日から11月15日)から21.3%(前記以外の時期)であるが、メキシコ産はNAFTAにより関税が撤廃されている。

こうした背景から、メキシコからカナダや日本に向けた輸出についても、米国を経由して輸出されるものが大半を占めている。

(2)対日輸出

対日輸出はメキシコの収穫期と重複する形で行われている。最も盛んな時期は1~4月であり、2015年には全体の84%がこの時期に輸出された(図6)。日本が輸入するアスパラガスの約半数はメキシコ産であるが、この要因に関しては対米輸出のケースと同様であり、端境期の供給や、価格競争力、および日メキシコ経済連携協定による関税面での優遇などが挙げられる。

前述の通り、対日輸出は多くが米国経由で行われる。米国に到着後、米国系シッパーによって、カリフォルニア州のロサンゼルスまたはサンフランシスコから東京や大阪に空輸される。この背景には、カリフォルニア州から日本への直行便の多さに加え、米国企業が有する輸出ノウハウがあるとされる。

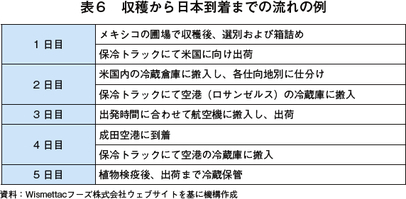

メキシコのパッカーは、トラックで米国に商品を輸出することが多いため、空輸に関する知見に乏しく、またこれに伴うリスクやコストなどを負うことに慣れていない。そのため、メキシコのアスパラガス輸出はヨーロッパ向けの場合でも、米国系シッパーを通じて行われることが多い。なお、米国向けの場合は収穫したその日のうちにトラックにてカリフォルニア州などへと輸送されるが、日本向けの場合は到着まで数日間を要する(表6)。

このほか、対日輸出においては、限定的ながらメキシコからの海上輸送も行われている。これは特に量が多くなる2~3月に行われるものだが、2015年は対日輸出量のうち1%を占めるにとどまった。同手法による対日輸出を行っているのはALTAR社のみであり、バハ・カリフォルニア州内の港から輸出される。

コラム2 アスパラガスの国内消費状況

メキシコはアスパラガス生産量の約9割を輸出に仕向けているが、近年、アスパラガスの高い栄養価が注目されるようになり、国内消費量は増加基調にある。しかし、海外での販売価格が高く、既存の流通経路は主に輸出向けであるため、消費量の増加はペルーなどからの輸入で賄われる状況となっている。輸入量は年間2万トン程度で、生産量が減少する6月頃に出回っている。消費形態は、主に缶詰製品などの加工品が多く、価格が比較的高い生鮮品については、消費者が高所得層に限られている。

7 おわりに

米国資本の下で始まったメキシコのアスパラガス産業は、拡大傾向で推移しているとみられる。生産面積の拡大や単収の向上など、成長の余地は残されていることから、今後、投資が進めば、生産量はさらに増加すると見込まれる。また、消費地(米国)に近く、生産コストも低いことから、輸出量も引き続き堅調に推移すると予測される。

こうした中で懸念があるとすれば、米国トランプ政権が進めるNAFTA再交渉が挙げられるだろう。米国はアスパラガスの最大輸出先である上、米国系企業に他国向け輸出の多くをも委ねている現状にある。今後の米国の行動によっては、メキシコのアスパラガス産業に悪影響がみられる可能性も考えられる。

国内アスパラガス供給量の約11%をメキシコ産に依存するわが国としては、こうした北米農畜産物貿易における不確実性を含めて、メキシコにおけるアスパラガス生産・輸出をめぐる動きを引き続き注視するべきであると考える。