海外情報(野菜情報 2016年4月号)

海外情報(野菜情報 2016年4月号)

中国系食品企業による対日野菜輸出の現状と課題~にんにく、ごぼうの事例を中心に~

弘前大学 農学生命科学部 園芸農学科 准教授 石塚 哉史

【要約】

本稿の目的は、中国系食品企業における農産物・食品の対日輸出の今日的展開を明らかにすることである。具体的には、筆者が山東省日照市・濰坊市において実施した訪問面接調査の結果に基づいて検討した。なお、分析対象については、中国産の輸入依存度の高い品目に位置づけられているにんにく、ごぼうに焦点をあてて分析を行った。

分析の結果、食品企業は栽培技術指導に加え、さらなる高度化を図っているケースが表れつつあり、新たなコスト負担を産みだしていることが明らかとなった。なお、一部の品目においては、中国国内価格が高騰しているために利潤の縮小傾向が顕著に表れており、対日輸出の再編を検討する企業も登場していた。

1 はじめに

周知の通り、1985年のプラザ合意による円高の影響を受け、わが国は安価な輸入農産物の流通量を増加させることとなった。主な増加要因として、商社・食品企業における「開発輸入」の拡大が指摘できる。とりわけ、中国産農産物・食品の拡大は、わが国の加工食品において原料調達方法の多様化・広域化に拍車をかけ、量的・品目的な拡がりをみせている。 さらに、前述の情勢は2000年代以降においても「冷凍野菜の残留農薬検出問題」(2002年)および「冷凍ギョーザ農薬混入事件」(2007年)などの事象が複数回にわたり発生しているにも関わらず、中国は最大輸入相手国の立場を堅持している。中国産野菜および野菜加工品は、日本の外食・中食産業にとって原材料調達の中心となっており、我々の食生活の中でも揺るぎない存在となっている。

以上の動向を踏まえて、わが国の有力な野菜輸入相手国に位置づけられる中国への注目が高まり、1990年代以降は食品企業による中国産農産物の対日輸出に関する研究は活発に行われてきた(注1)。これらの既存研究を整理すると、以下の特徴が指摘できる。輸入が急増した1990年代は「日中双方による輸入急増の要因」や「開発輸入の実態」に係る分析が活発に行われてい

た(注2)。2000年代になると、輸入量の増加と比例して研究も活発となり、企業数の増加、食品表示などの問題に対応して「食品企業進出に伴う立地選択」(注3)、「残留農薬問題発生後の生産管理システム」と分析対象が拡がりをみせている(注4)。上述で示した通り、活発となった中国産農産物・食品の対日輸出関連研究であったものの、冷凍ギョーザ農薬混入事件発生以降は、それ以前と比較すると極端に研究成果が少ない傾向となっている。従って近年の食品企業における中国産農産物・食品の対日輸出に係る企業行動に関しては未だ十分に言及されておらず、不明瞭な点が多い。国内の野菜産地にとっても、市場での競争相手である中国の野菜産地や関連企業の動向については、関心の高い事象であるものと思われる。

そこで本稿は、上述の中国系食品企業における加工野菜の対日輸出に関する企業行動の今日的展開を明らかにしていくことを目的とする。とりわけ、①原料調達方法、②製品戦略、③販売戦略、の3点に焦点をあてて検討していく。具体的には、筆者が山東省(中国最大の野菜産地であり、対日野菜基地)に立地する複数の食品企業において実施した訪問面接調査の結果を中心に分析していく。なお、本稿においてにんにく、ごぼうを分析対象に選定した理由は、生鮮・加工を問わず総輸入量の大半を中国産が占めており、輸入依存度の高い品目に位置づけられていると指摘できるためである。

注1:参考文献(2)を参照。

注2:参考文献(6)、(9)を参照。

注3:参考文献(1)を参照。

注4:参考文献(3)、(4)、(5)、(7)、(8)を参照。

2 中国産にんにく・ごぼう輸入の概観

表1は、最近のわが国における中国産にんにく・ごぼうの輸入量の推移を示したものである。この表から、両品目共に中国産の輸入比率が総輸入量の95%前後の著しいシェアを維持している点が理解できる。

品目ごとにみると、にんにくは2005年の3万201トンを境に停滞しており、2008年以降から現在にかけて2万トンを下回る1万8000~1万9000トンの範囲で推移していることが読み取れる。2014年の輸入量は1万8429トンであり、前年より微増していた。

次にごぼうをみると、2001年の6万9026トンを境ににんにくよりもかなり以前の段階で停滞傾向を示している。前述の表からは、2007年以降は5万トンを下回り、3万4000~4万5000トンの範囲で推移していることが読み取れる。2014年の輸入量は4万4070トンであり、前年より増加していることが理解できる。

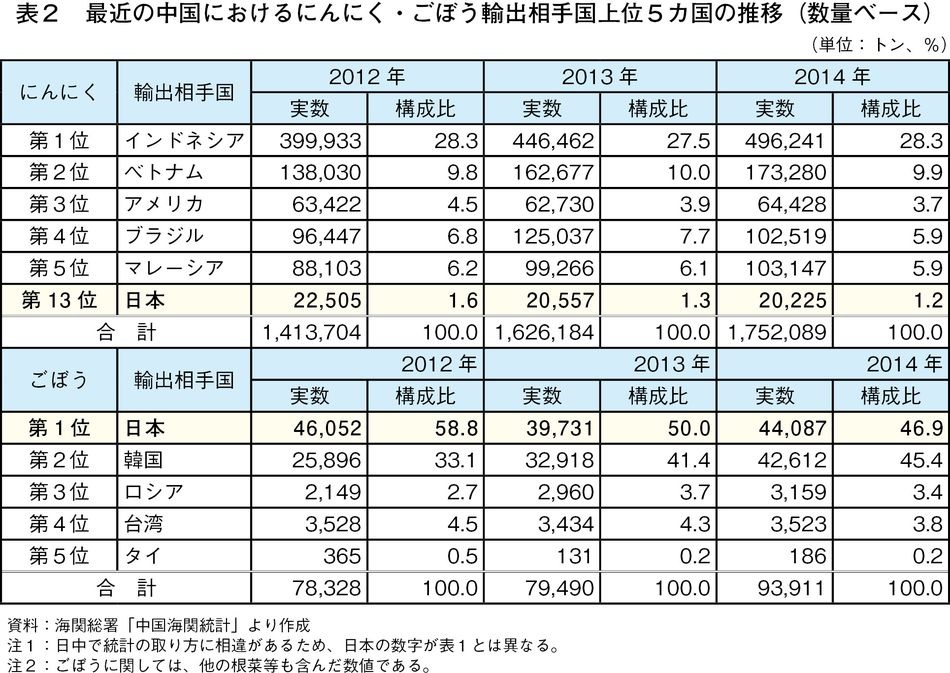

次に中国にとって日本がにんにく・ごぼうの輸出相手国としていかなる位置にあるのかをみていこう。表2は最近の中国におけるにんにく・ごぼうの輸出相手国の推移を示したものである。この表をみるとにんにくでは、インドネシア、ベトナム、マレーシアの東南アジア諸国が3カ国含まれており、有力な輸出地域であることが確認できる。とりわけ、インドネシアに関しては30%程度を占めており、他国と比較すると著しく多い。その中で、日本は第13位に位置しており、そのシェアは1%程度とわずかな数量であることが理解できる。また、このような数量であるにも関わらず、輸出数量は微減していることが理解できる。

同様にごぼうの輸出状況をみると、にんにくの状況とは異なり輸出量に占めるシェアも40%強程度と最大輸出相手国に位置していることが読み取れる。ただし、輸出相手国・地域の構成をみると、日本、韓国、台湾と東アジアに立地する国・地域への集中度が高いといえる。その中でも第2位の韓国に向けた輸出量が急増したことに伴い、日本と韓国の2カ国のみで90%を占めるまでに至っている。従って、他の輸出相手国・地域の規模が限定された範囲となっている。

3 食品企業による加工野菜対日輸出の実態

筆者は2012年3月から2015年9月にかけて、山東省における食品企業に対して訪問面接調査を複数回実施したが、その中でも取扱量が多い企業の概要を以下に紹介する。

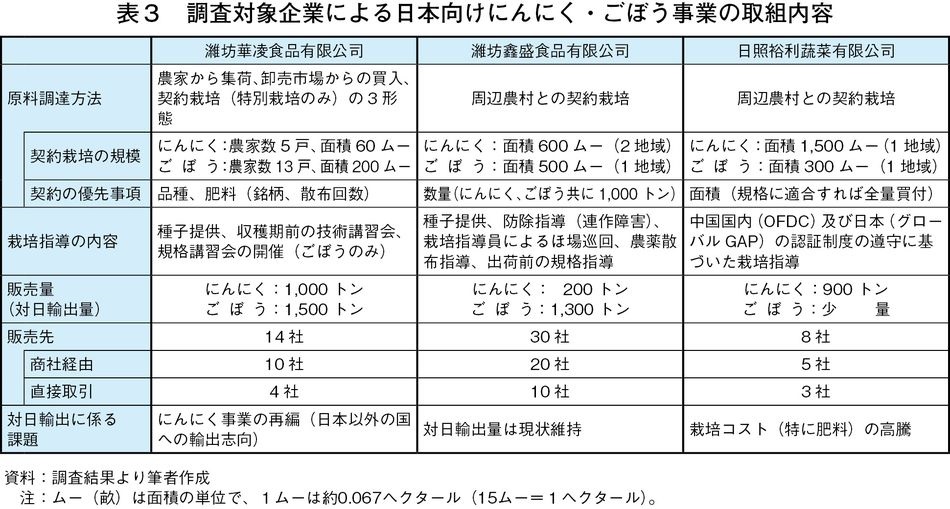

(1)調査対象企業の概要(図1、表3を参照)

ア 濰坊華凌食品有限公司

濰坊華凌食品有限公司(以下「華凌公司」という)は、山東省濰坊市に立地しており、2003年に設立された中国系食品企業である。企業規模は、敷地面積2万5000平方メートル、従業員数100名(そのうち、50名は収穫期など繁忙期の季節労働者)、業務内容は生鮮・加工野菜の製造・販売である。年間取扱量は1万2000トン、取扱品目は15品目、にんにく、ごぼう、たまねぎが主力品目である。

イ 濰坊鑫盛食品有限公司

濰坊鑫盛食品有限公司(以下「鑫盛公司」という)は、山東省濰坊市に立地しており、1998年に設立された中国系食品企業である。2002年から生鮮品に加え、加工野菜の取り扱いを開始した。企業規模は、敷地面積4万平方メートル、従業員数880名(そのうち、600名は収穫期など繁忙期の季節労働者)、業務内容は生鮮・加工野菜の製造・販売である。年間取扱量は3万6000トン、取扱品目は20品目であり、にんにく、ごぼう、しょうがが主力品目である。

ウ 日照裕利蔬菜有限公司

日照裕利蔬菜有限公司(以下「裕利公司」という)は、山東省日照市に立地しており、1996年に設立された中国系食品企業である。企業規模は、敷地面積2万6800平方メートル、従業員数380名、業務内容は生鮮・加工野菜の製造・販売である。年間取扱量は8000トン、取扱品目は20品目、にんにく、ごぼう、かぼちゃが主力品目である。

(2)原料調達および販売先の多角化による事業展開─華凌公司の事例─

にんにくおよびごぼうは、①華凌公司が立地する市内農家からの集荷、②卸売市場からの買入、③契約栽培の3形態によって調達している。契約栽培は日本国内の販売先(1社)から特別栽培による原料へのニーズが高まり、その要望に応じたものである。契約農家数とその面積は、にんにくが5戸、60ムー(4ヘクタール)、ごぼうが13戸、200ムー(13.3ヘクタール)である。主な契約内容は、品種、肥料(銘柄、回数)、金額について定めている。企業による農家への栽培指導などは品目により異なっている。中国国内においても需要が存在するにんにくは農家も栽培経験を有している点を踏まえ、特段企業側から農家への指導は行っていない。

しかしながら、現時点では中国国内で需要が少なく、農家の生産経験も乏しいごぼうについては、契約栽培農家のみでなく周辺農家に対しても華凌公司からは種前に種子を提供している(種子は中国国内の種苗企業から日本産品種を購入(100グラム当たり250元)し、その費用は収穫期に集荷したごぼうの代金から差し引いて決済)。また、毎年、収穫開始前に農家に対して技術指導と規格の講習会を実施している。その際に全長70センチメートルおよび直径1.8センチメートルの規格を購入条件として定めている。対日輸出量は、にんにく1000トン、ごぼう1500トンであり、後者の比率を増加させている。両品目ともに全量皮むき後、加工(カット、乾燥、冷凍、ペーストなど)を施した状態で輸出している。調査時点での販売先は14社存在しており、そのうち食品企業10社は中国系商社を経由して流通している。残りの4社(食品企業2社、量販店2社)は華凌公司との直接取引となっている。日本側の取引先は、華凌公司に毎年2回(1回当たり所要日数2~3日)、は種時期と収穫期にほ場と生産ラインの検査を義務づけている。

現在、華凌公司が抱える課題として、にんにく事業の再編を挙げていた。ヒアリングによると、次年度以降は日本向け輸出数量の韓国、シンガポールという他国へのシフトを検討していた。その理由は、現状の栽培方法では、集荷後に華凌公司が規格選別に投入する労力および経費負担が大きいためである。こうしたことから、日本よりも規格や品質に対する要望が緩やかな他国への輸出を増加させることに対して意欲的な態度を示していた。

(3)自社主導の栽培技術指導を推進した事業展開─鑫盛公司の事例─

にんにくおよびごぼうは、鑫盛公司と周辺農村(市・県(日本の村に相当)政府)との契約栽培によって全量調達している(写真1~4)。契約は数量契約であり、にんにくは金鄕県 (600トン)、蒼山県 (400トン)の2地域から1000トン、ごぼうは安丘市から1000トンである。なお、契約面積はにんにく600ムー(40ヘクタール)、ごぼう500ムー(33.3ヘクタール)である。

連作障害の対策として6地域の農村から2~3村を選択して契約する方法によって調達しており、契約は毎年更新する方式を採用している。これは、連作障害による地力低下や害虫発生の防止策として、とうもろこしとの輪作を推進し、同じほ場に2年連続して作付けを行わない企業側の対策である。冷凍野菜の残留農薬検出問題が発生した後は、農薬の散布量を減らし、鑫盛公司が指定した銘柄以外の使用を禁止している。契約農村への指導に関しては、鑫盛公司が雇用する栽培指導員(13名)が対応している。具体的には、は種前および植付け時にほ場巡回による監視、出芽期の農薬散布に係る指導、収穫前の規格指導、収穫期のほ場巡回による監視であった。

さらに他社と異なる特徴的な取り組みとして、日本国内の市場へ適合した栽培指導を実施するために、2010年、日本(島根県)で試験ほ場(210ムー(14ヘクタール))を開設している点が挙げられる。このほ場は、日本国内の規格(等級)管理を導入する際の試験栽培的な役割を担っている。

対日輸出量は、にんにく200トン、ごぼう1300トン(生鮮1000トン、冷凍300トン)であり、後者の比率を増加させている。にんにくは生鮮のみであるが、ごぼうの冷凍は皮むきおよびカット(乱切り)などの加工を施した形態で輸出している。調査時点での販売先は食品企業30社が存在しており、そのうち20社は中国系商社を経由して流通している。残り10社は鑫盛公司との直接取引となっている。

現在、鑫盛公司が抱える課題として、対日輸出量を維持するための生産コスト削減への対応を挙げていた。企業幹部に対する聞き取りによると、調査時点での対日輸出向けにんにくの利潤は1トン当たり50元であり、ごぼう(200元)と比較すると著しく低い点を指摘していた。特ににんにくは、中国国内でも価格が高騰しており、仕入価格に加え日本向け規格の適合に係る労働コストを鑑みると利潤の確保が困難になりつつある。

(4)輸出相手国の認証制度を活用した事業展開―裕利公司の事例―

にんにくおよびごぼうは、鑫盛公司と同様に裕利公司と周辺農村(安丘市)との契約栽培によって全量調達している(写真5~7)。契約は単一の地域で継続しており、にんにく1500ムー(100ヘクタール)、ごぼう300ムー(20ヘクタール)の面積契約であり、規格に適合した収穫物のみを全量買い付ける方針である。

また、前述の2社と異なり、裕利公司の特徴として、グローバルGAPや中国におけるOFDC(中国有機食品発展センター)(注5)、日本における有機JASなど、栽培関連の認証を取得し、自社製品の品質の優位性を示すことに精力的に取り組んでいた。対日輸出量は、にんにく900トン、ごぼうは事業開始間もないために取扱量は少量であった。にんにくは加工(皮むき、乾燥、冷凍、ペーストなど)を施した形態で輸出している。調査時点での販売先は食品企業が8社存在しており、そのうち5社は中国系商社を経由して流通されている。残り3社(食品企業1社、量販店2社)は裕利公司との直接取引である。

現在、裕利公司が抱える課題として、対日輸出製品向けにんにく、ごぼうの栽培に係る生産コストの増加が挙げられる。特に前述の認証を受けたことにより、生産コストは増加しており、とりわけ肥料費用において顕著である(現在は化学肥料の使用を禁止し、有機肥料の使用を義務づけている)。幹部職員に対するヒアリングによると、裕利公司におけるにんにくの肥料費は1ムー当たり600元であり、中国国内の慣行栽培の肥料費(265元)と比較すると226.4%の高額な費用を支出していた。このことは、対日輸出に仕向けるにんにくの生産コストがいかに高額であるのかを示している。

注5:環境保護部(日本の省庁に相当)が主管する1994年に設立された機関である。主要な業務は、①有機食品の研究開発、②有機食品の検査、③有機食品の認証、である。食品の検査関連機関としては、歴史が長く規模も大きなことから、中国国内では有力な有機認証機関と位置づけられている。詳細は、参考文献(10)を参照。

4 おわりに

本稿では、山東省に立地している企業調査結果の分析から、中国系食品企業における対日野菜輸出の現段階と展望を明らかにするために、①原料調達方法、②製品戦略、③販売戦略の3点を中心に検討してきた。最後に本稿で明らかにした点を整理していこう。

中国産冷凍野菜からの残留農薬検出以降、日本国内の状況変化に対応するために中国系食品企業は原料調達方法の変更(県政府および農家との契約栽培)、自社主導による栽培技術指導の徹底(専門人員の配置および技術講習会などの開催、生産資材の指定)などの生産段階での管理を強めていた。その後、冷凍ギョーザ農薬混入事件などの発生により、輸出国である中国においても関連法制度の整備に至り、輸出入国双方の政府および企業にわたった安全性確保の取り組みが功を奏して、2000年代前半のピーク時より数量は減少してはいるものの、依然としてわが国にとって中国は野菜輸入相手国の最上位に位置し続けている。

しかしながら、上述の情勢変化によって、中国系食品企業は対日輸出製品の生産コストが増加するという新たな課題を抱えることとなったのである。こうした費用負担が増加した状況下であるにも関わらず、企業は中国産食品事件・事故のマイナスイメージを払拭するため、従来の栽培技術指導に加え、さらなる高度化(日本国内への試験ほ場の開設、日本国内の認証規準の導入)を図っているケースが現れつつあり、新たなコスト負担を産みだしていることが明らかとなった。その中でもにんにくにおいては、中国での国内価格が高騰していることもあって利潤の縮小傾向が顕著となっており、経済成長著しいアジア諸国からの需要も見込めることとも相まって、対日輸出の再編を検討する企業も登場している。

では、以上の点を踏まえ、中国系食品企業による野菜対日輸出事業の動向は今後どのような展開を遂げると予想できるのか。筆者グループはこれまでの調査結果から、品目構成(たとえば利潤の少ないにんにくからごぼうへのシフト)および販路(日本から新興国(韓国、東南アジア)へ)の転換が進展する可能性が高まると考えている。現在の中国国内の経済状況をみるとインフレ傾向にあり、今後も原料価格および労賃の上昇が想定でき、野菜の対日輸出を志向する食品企業は厳しい局面に立たされると予測する。

こうしたことから、今後の中国系食品企業による野菜の対日輸出がいかなる動向を示すのかについて、継続して同様の企業調査を多品目で行い、多角的に検討していきたいと考えている。

参考文献

(1)阿久根優子『食品産業の産業集積と立地選択に関する実証的分析』筑波書房、2009年。

(2)石塚哉史「加工食品輸出企業研究の課題」『農業市場研究』第64号、2006年、60~69頁。

(3)大島一二『中国野菜と日本の食卓』芦書房、2007年。

(4)神田健策・大島一二『中国農業の市場化と農村合作社の展開』筑波書房、2013年。

(5)菊地昌弥『冷凍野菜の開発輸入とマーケティング戦略』農林統計協会、2008年。

(6)斉藤高宏『開発輸入とフードビジネス』農林統計協会、1997年。

(7)坂爪浩史・朴紅・坂下明彦編『中国野菜企業の輸出戦略』筑波書房、2006年。

(8)陳永福『野菜貿易の拡大と食糧供給力』農林統計協会、2000年。

(9)藤島廣二『輸入野菜300万トン時代』家の光協会、1997年。

(10)宮澤由彦・太田原高昭「中国における輸出向け「有機野菜」生産の背景と企業戦略」『農経論叢』NO.58、2002年、123~133頁。