海外情報(野菜情報 2015年11月号)

海外情報(野菜情報 2015年11月号)

韓国のパプリカの生産および輸出状況

調査情報部

【要約】

韓国のパプリカ生産量は毎年増加しており、輸出は、ほぼすべて日本向けである。最近の円安により、対日輸出量は落ち着いているものの、国内市場における需要拡大により、韓国のパプリカ生産量は増加する見込みである。韓国は、国内市場規模が限られていることから、輸出に力を入れており、今後も価格競争力を持つ韓国産パプリカの対日輸出は安定して推移すると思われる。

1 はじめに

日本における輸入パプリカは、2000年までオランダ産が全体の60%を占めていたが、その後、国内でパプリカの需要が増加し、安定供給に必要な新たな輸入先国として、韓国からの輸入が始まった。オランダの施設と種子を導入して成長している韓国産は、オランダ産に比べて安価なことから次第に占有率を伸ばし、品質的にも遜色ないことから、2010年には、輸入量の64%を占めるようになった。現在では、外食、中食による利用だけでなく、量販店でも多くの韓国産パプリカが販売されていることから、消費者が手に取る機会も多い。

このことから本稿では、韓国のパプリカの生産および輸出状況について紹介する。

なお、本稿中の為替レートは、1ウォン=0.1円(2015年9月末日TTS相場:0.103円)、1米ドル=121円(2015年9月末日TTS相場:120.96円)を使用した。

※写真(コラム写真を除く)は、すべてKOREA PAPRIKA(以下「KOPA」という)から提供されたものを使用した。

2 栽培、出荷動向

(1)栽培面積および生産量

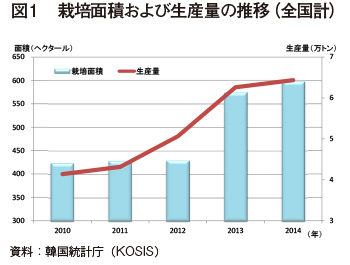

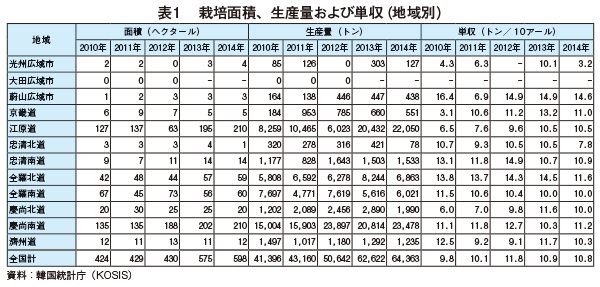

1994年にオランダから導入された韓国のパプリカは、日本同様、加温施設で栽培されており、2013年の作付面積は575ヘクタール、生産量は6万2622トンであった。パプリカは、収益性の高い施設園芸品目となっていることから、栽培面積および生産量は増加傾向にある(図1)。

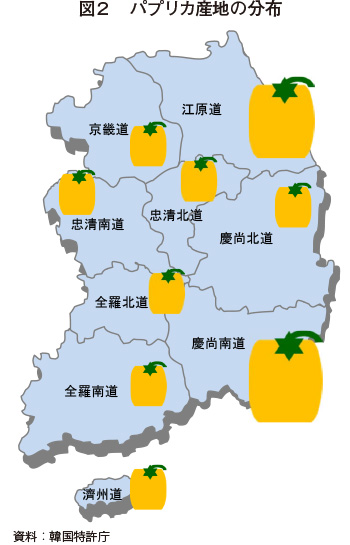

パプリカの栽培は、韓国全域で行われている(図2)。2014年の栽培面積を見ると、第1位は南東部の

なお、2012年の江原道の栽培面積および生産量が大きく減少したが、これは気象災害によるものであった。

韓国農村経済研究院(注1)によると、2014年のトマト、きゅうりなどの国内市況が安値で推移したため、2015年は、江原道を中心にこれらの生産者がパプリカに転作し、パプリカの栽培面積は増加すると予測される。

注1:農水産経済と農漁村社会について調査研究を行う政府系機関。

(2)作型と収量

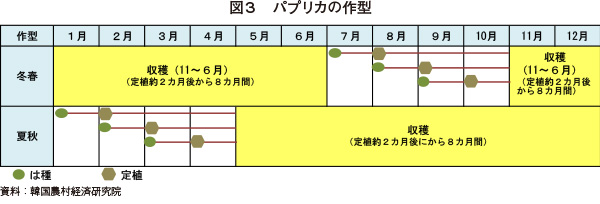

パプリカ栽培は、栽培地域により、冬春と夏秋の2作型に分かれている(図3)。

主要な作型で、慶尚南道

このように、高軒高連棟ハウスによる多段どり栽培を行うことで、10アール当たり約10トンと、日本の同5.3トン(2012年実績)の約2倍の高収量となっているとともに、冬春作型、夏秋作型のリレー出荷により周年供給が行われている。

なお、5~6月と11~12月は、冬春作型と夏秋作型の収穫期が重なるため、出荷量が多くなる時期である。

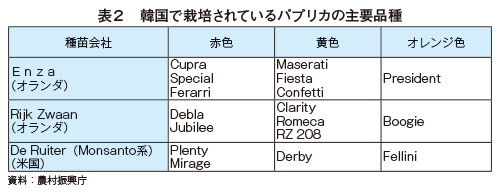

(3)品種

パプリカは、オランダ(エンザ(ENZA)社、ライク・ズワーン(Rijk Zwaan)社)および米国(デ・ライター(De Ruiter)社)といった海外の種苗会社の品種が栽培されている。このうち、早生種でやや縦長なM玉(1果重150~200グラム)中心の多収品種であるCupra、極早生種で丸型のM玉中心のSpecialなどの赤系品種は、オランダのエンザ(ENZA)社のものである。エンザ(ENZA)社は、中玉トマト品種であるカンパリを育成したことで有名な種苗会社である。同社のパプリカ品種は日本でも購入が可能である(表2)。

(4)主な栽培技術

パプリカ栽培では、日本同様、施肥、防除、栽培技術などについて、生産者を構成員とする作目班(注2)で統一基準を設けている。

注2:地域、作目ごとに組織されており、日本における各農協支所(支店)の品目部会に相当。

ア 固形培地栽培と水耕栽培

土耕栽培は行われておらず、固形培地栽培(注3)と水耕栽培(注4)が行われている。固定培地栽培では、培地に主にパーライトが用いられており、16種類の養分を希釈した溶液を用いる。なお、溶液は、希釈に用いる水の成分に応じた肥料設計となっている。

注3:固形物質を培地としつつ養液を適切に供給して栽培する方法で、固形物質の種類によって、ロックウール耕、パーライト耕、炭化もみ殻耕、れき耕、ココナッツ培地耕などに分類。

注4:培地を使用せず、根に養液を直接接触させて栽培する方法で、溶液中に作物の根を浸す湛液型水耕、ベッド内の根の部分に溶液を少しずつかけ流す薄膜水耕、根をベッド内につり下げて溶液を噴霧する噴霧水耕に分類。

イ 農薬低減技術

防除コスト、薬剤抵抗リスク、農薬残留リスクなどの軽減のため、農薬低減技術が用いられている。主な農薬低減技術としては、①健全な生育のための空間の確保、②空間温度および湿度の調整、③IPM技術(注5)が挙げられる。

①については、高軒高連棟ハウスを利用してパプリカが健全に生育するための空間を十分にとっている。②については、ハウス内の温度をパプリカの生育適温に維持しつつ、多湿および乾燥による病害発生リスクを防止するために湿度を調整している。各農家は高軒高ハウスにICT(注6)を活用した自動環境制御システムを導入しており、適正な温度と湿度を維持している(写真5)。③では、病害虫密度を抑えるために病葉の摘葉などの耕種的防除を行うとともに、スワルスキーカブリダニなどの天敵農薬を活用し、慣行病害虫防除技術よりも大幅に農薬散布回数を減らしている。

注5:Integrated Pest Managementの略で、「総合的病害虫・雑草管理」と呼ばれ、耕種的、生物的、化学的、物理的な防除法を組み合わせ、病害虫密度を経済的被害の生じる水準以下に抑制し、持続させる技術。

注6:Information and Communication Technologyの略で、情報通信技術のこと。

なお、②で用いられている自動環境制御装置は、病害発生を抑えるだけでなく、収穫開始前の栄養成長期、収穫開始後の生殖成長期に合わせて最適な温度および湿度の管理を行うとともに、光、二酸化炭素、溶液のコントロールも行い、パプリカにとって最適な環境を作り出している。

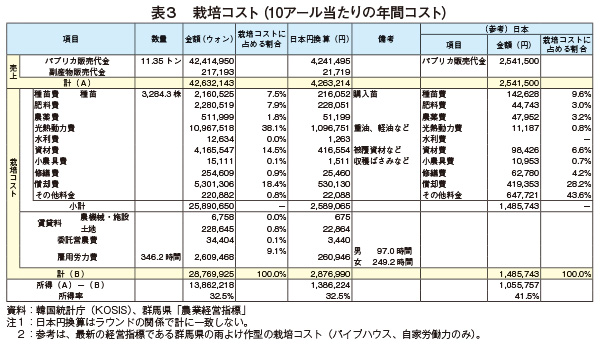

(5)栽培コスト

10アール当たりの栽培コスト(2876万9925ウォン(287万6990円))のうち、最も費用を要するのは光熱動力費の38.1%で、次いで償却費の18.4%であった(表3)。光熱動力費は、加温および除湿で暖房機を運転させる必要がある冬春作型で多く掛かるコストである。韓国は、温帯から亜寒帯にあり、気候が北海道並みに冷涼なため、低温に弱いパプリカ栽培では、冬春作型は長期間の加温が必要となる。これに対して、日本の雨よけ作型に近い夏秋作型の場合は、加温の必要がなく、6月下旬から7月下旬の梅雨に除湿運転をする程度のため、光熱動力費はあまり掛からない。しかし、夏秋作型でも12月まで収穫を延長する場合は、晩秋からの加温が必要となることから、光熱動力費が増加する。

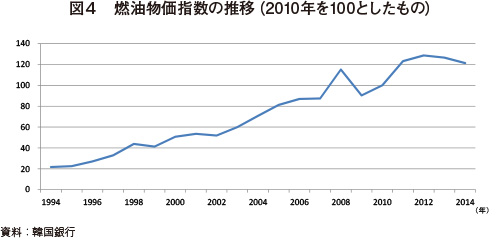

韓国における燃油物価指数(2010年基準)は、1994年には21.67であったが、1996年から上昇傾向となり、2014年は121.33となった(図4)。パプリカ栽培は、自動環境制御システムにより、高い燃焼効率でハウス内を一定の温度および湿度に維持しているが、ハウスが高軒高でかつ床面積が大きいことに加え、厳冬期は外気温が著しく低く、ハウス内の加温に大量の燃油を使用するため、燃油価格の上昇は栽培コストを押し上げている。

なお、日本では現在、工場排熱などを活用する一部の大規模生産法人を除く多くの生産者は、パイプハウスによる小規模栽培で、加温の必要のない雨よけ作型を行っているため、韓国のように光熱動力費の上昇が栽培コストを押し上げる要因とはなっていない。

3 流通動向

(1)国内流通

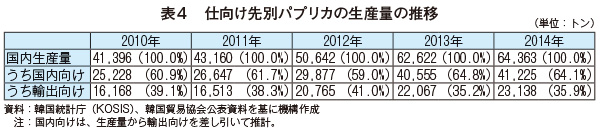

パプリカ栽培は当初、高所得品目として全量が輸出向けであった。しかし、2001年以降、国内卸売市場に出荷された輸出用規格外品が、パプリカの彩りや食味が消費者に受け入れられ、ピーマンの代替品として国内消費者に浸透した。2006年以降は、栽培技術の向上により収量が増加し、国内向けに出荷余力が生まれたこともあって、本格的に国内向けの流通が始まった。現在は、国内需要の高まりと円安により対日輸出の収益性が減少していることなどにより、生産量全体の約60%が国内向けとなっている(表4)。

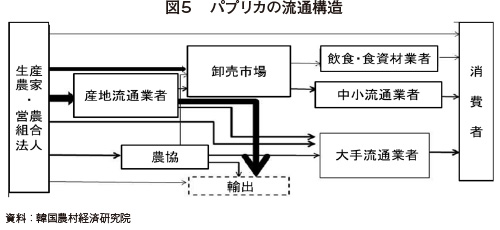

なお、国内向けパプリカは、農家や営農組合法人(注7)が産地流通業者や農協(注8)に出荷し、卸売市場や大手流通業者を経由して消費者に販売されている(図5)。また、農家や営農組合法人が直接卸売市場などの中間流通業者や消費者に販売するケースも見られる。

注7:農業者5名以上で組織した法人。事業範囲は、農業経営とその付帯事業、共同利用施設の運営、農産物の共同出荷、加工、輸出、農作業の代行など。

注8:日本と同様に総合事業を運営。全国機関に韓国農協中央会があり、各地に約1200の単協がある。愛称はNH。

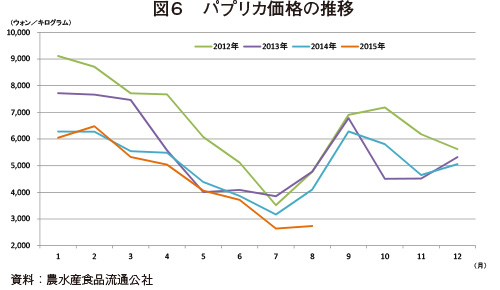

国内価格の動向としては、1~2月に高値となり、その後7月に向かって下降し、9月に再び上昇するという傾向がある(図6)。1~2月の高値は、厳冬期で着花、その後の果実肥大および着色に日数がかかることから出荷量が減少する一方、2月の旧正月に向けた需要で引き合いが強まることなどが要因として挙げられる。7月に向かって価格が下降する要因は、3月以降の暖候期で着果が進み、4、5月が冬春作型の終盤ものと夏秋作型の早いものの出荷が重なることに加え、価格の底となる7月は、梅雨に当たるため、灰色かび病などによる品質低下に起因する安値などが挙げられる。

近年、ウォン高による輸出収益の減少により、輸出向けパプリカが国内市場に流入していることから、年を追うごとに最高値となる1月の価格が下がってきている。

2015年は、1~2月の日照不足により2月の入荷量が減少したため、1月より2月の市況の方が高くなったものの、その後は、ウォン高で収益性の低下した輸出向けパプリカが国内市場に流入したこと、生育が回復したこと、パプリカの消費が落ち込んだこと、さらに果菜類の安値に引きずられたことから、市況は続落している。

(2)輸出

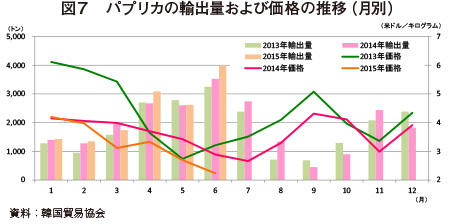

ア 輸出量および価格動向

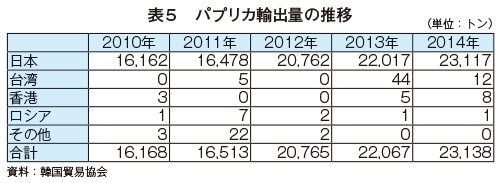

栽培開始当初から輸出先国は日本で、現在も輸出のほとんどが日本向けとなっているが(表5)、国内需要の高まりにより国内向け出荷量が伸びたことにより、輸出量は生産量全体の約40%で推移している。韓国は、人口が5000万人と国内市場規模が限られていることから、工業製品などを中心に、政府による輸出振興が図られており、パプリカも輸出重点品目に指定されている。

輸出の動向については、厳冬期で国内の需要期と重なる1~2月には少なく、暖候期の3~6月にかけて増加する。その後は冬春作型が終了するために減少し、夏秋作型のみとなる9月に最も少なくなり、夏秋作型と冬春作型の収穫期が重なる12月に向けて再び増加する。輸出価格の動向を見ると、輸出量の少ない1~2月が高く、その後は輸出量の増加に加え、4月以降はオランダ産と競合するために下げに転じ、再び輸出量が少ない9月に向けて上げに転じ、10月以降は、NZ産と競合するため、下げに転じるという変動を示している。

韓国産パプリカは、日本から至近距離にありオランダ産よりも輸送コストが安いなど、高い価格競争力で2010年から日本市場の過半を占めているが、輸出先のほとんどが日本向けで、日本市場への依存度が高い。近年のウォン高傾向により、収益性は低下しており、台湾、香港、ロシアといった新たな輸出先の開拓を行っているが、各市場とも他の輸出国との競争が激しく、輸出量は伸びていない。

2015年の輸出価格は、1~2月は、国内市場への出荷が優先され、輸出量が減少した前年並みを維持したものの、5~6月は、競合するオランダ産の対日輸出量が、前年同期比46%増と大きく伸長したため、1キログラム当たり2.2米ドル(264円)と下落した。

韓国産パプリカは、対日輸出と国内市場の2大販売チャンネルに依存しており、片方が不調になるともう片方に集中するため、結果として両販売チャンネルとも収益性が悪化するという構造を抱えている。特に近年は、ウォン高傾向による輸出の収益性の低下が課題となっている。

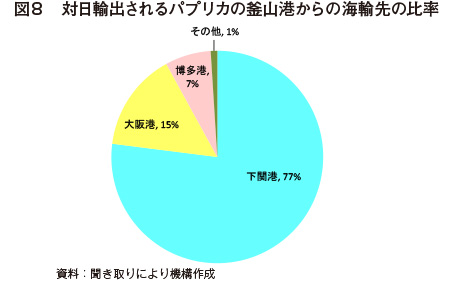

イ 輸出の流れ

輸出向けパプリカは、国内向け同様、農協の選果場などで選果作業が行われた後(写真6~8)、釜山港に陸送されて、輸出手続き後に下関港などに向けて海輸される(図7)。陸揚げ後は、市場、実需者などに陸送され、最短で収穫3日目の午後には量販店や実需者に納品される。

下関港が多い理由としては、①至近距離(220キロメートル)でコストが安い、②国際フェリーが毎日就航、③陸揚げ後、高速道路、鉄道などによる日本各地へのアクセスが良い、といったことが挙げられる。

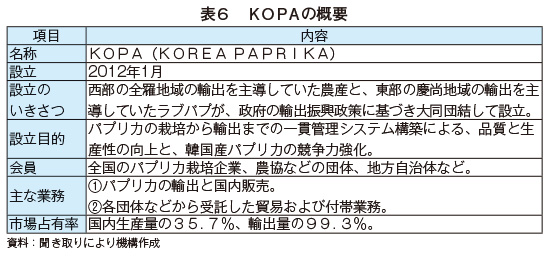

ウ 輸出先導組織「KOPA」の役割

KOPAは、政府が輸出振興政策に基づき、2012年にパプリカ栽培企業大手の農産貿易株式会社(以下、「農産」という)とラブパプの2者により設立した輸出先導組織(注9)である(表6)。2013年末には、栽培企業、輸出企業、農協、地方自治体など19の企業、団体がKOPAに加入しており、国内71の作目班(農家数330戸、作付面積334ヘクタール)で栽培されるパプリカがKOPAブランドとして取り扱われている。これによりKOPAは、国内生産量の35.7%、輸出量の99.3%をカバーすることになる。

注9:政府が、ニュージーランドのゼスプリなどに代表される輸出組織の育成を目指し、同一品目輸出企業の統合などにより設立した法人。輸出関連補助金の対象となる。

エ 輸出マーケティング

韓国は、日本市場でパプリカの占有率を伸ばすためには、消費者への広告宣伝活動ではなく、実際に輸入を行う大規模商社や実需者との関係を構築することが欠かせないと考えている。このため、KOPAや政府系機関である韓国農水産食品流通センター(以下「aTセンター」という)などによる各種展示会を主に、輸入商社、実需者である外食、中食事業者、量販店といった顧客の開拓が行われてきた。

4 生産者による自助会と政府による支援

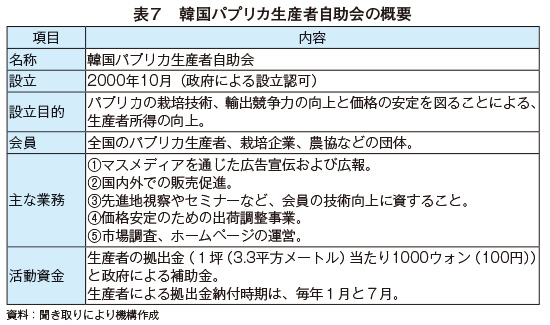

(1)韓国パプリカ生産者自助会による支援

国内市場では需要が増加したとはいえ、他の野菜よりも流通量は少なく、豊作時は、販売価格面で有利な販売チャンネルに集中し、その結果、国内市場や輸出先での価格下落を招き、収益性が悪化する傾向にある。このため、生産量のすべてが輸出向けであった2000年、生産者の自助団体として農産が中心となり、政府の認可を受けて「韓国パプリカ生産者自助会」(以下「自助会」という)を組織した(表7)。自助会は、パプリカ生産者、KOPAブランドで出荷する企業、農協などが会員となり、会員の拠出金と政府からの補助金を原資とした資金(自助金)を造成して、消費者への広報宣伝による消費啓発や、価格低落時の産地廃棄の実施などの事業を実施し、パプリカ生産者の支援を行っている。2010年の造成額は約10億ウォン(1億円)であった。

なお、野菜を含む韓国産農水産物で、現在、自助金を造成している品目はパプリカだけである。

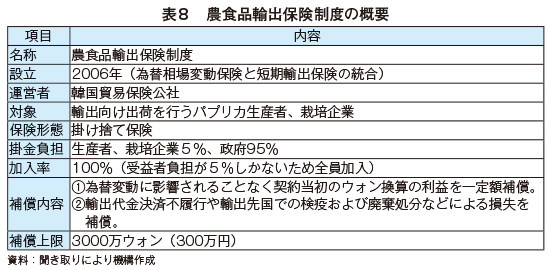

(2)政府による支援

政府は、2006年に、輸出向け出荷を行う生産者や栽培企業を対象とした農食品輸出保険制度(以下「保険制度」という)を創設した。保険制度は、為替変動に影響されることなく契約当初のウォン換算の収益を一定額確保できる為替相場変動保険と、輸出代金決済不履行や輸出先国での検疫および廃棄処分などによる損失を補償する短期輸出保険を統合したものであった。近年のウォン高により補償内容の見直しを求める声が高まったことにより、政府は2014年4月、1000万ウォン(100万円)の補償額を上限に、為替変動リスクを100%補償する内容に見直しを行った。しかし、補償額を上回る額の輸出向け出荷が増えたため、同年8月に補償額の上限を3000万ウォン(300万円)に引き上げた。

政府は、この保険制度の改正に合わせて、中小輸出業者のために海外市場情報の収集および提供を行うとともに、輸出先国での認証取得や通関手続きの簡素化の支援を行うとのことであった。

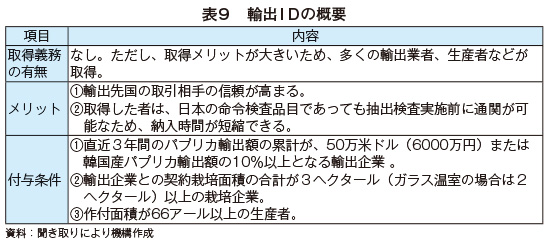

また、輸出先国での信頼確保と検疫での農薬残留や販売クレームへの対応として、政府は一定規模以上の生産者や栽培企業に対して、aTセンターがシステム運用を行うトレーサビリティ機能を持った輸出IDの付与を行っている(表9)。

さらに、政府は、輸出支援としてKOPAに対して、輸出先導組織支援金という補助金を交付している。この支援金は、運営費と品質管理および改善費、海外PRマーケティング費など、KOPAなどの輸出先導組織の必要経費が補助対象となり、補助率は総事業費の79%以内、交付額の上限は、1組織当たり1億ウォン(1000万円)となっている。

5 今後の見通し

パプリカは輸出戦略品目であることから、政府は、輸出先導組織に対する支援や、生産者、栽培企業などに対する農食品輸出保険や輸出IDの整備など、輸出に重点を置いた政策を行っている。これは、国内市場規模に限界があることが主な理由であり、韓国は、パプリカだけでなく、多くの工業製品や農水産物で輸出振興を強化しており、日本以外の輸出先国の開拓を行っているが、今後も日本を主軸に置いた輸出戦略をとるものと思われる。

なお、直近の見通しとしては、消費税率の引き上げによる消費鈍化や円安傾向といった日本市場の動向と、消費宣伝効果により高まった国内需要の継続による国内価格の上昇から、国内市場向けがやや増加していくものとみられる。

コラム 日本における国内産パプリカの動向

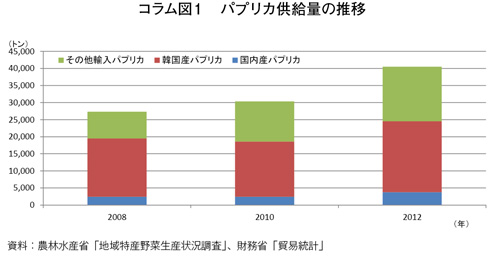

伸びるパプリカ需要と少ない国内産

日本では当初、パプリカは彩り野菜として、外食、中食事業者を中心に利用されてきたが、近年はこれらに加え、ピーマンより高い栄養価を含むことが注目されて家庭でも消費されるようになってきた。これにより、量販店の青果コーナーでも定番の野菜となってきていることに加え(コラム写真)、食品メーカーなどでもパプリカを使用した簡単なレシピの紹介を行うなど、需要喚起も進められている。2012年の日本のパプリカ供給量は4万471トンと、2010年よりも33.5%増加したが、国内産は2012年で需要の9.4%しか満たすことができず、残りは輸入品となっている(コラム図1)。

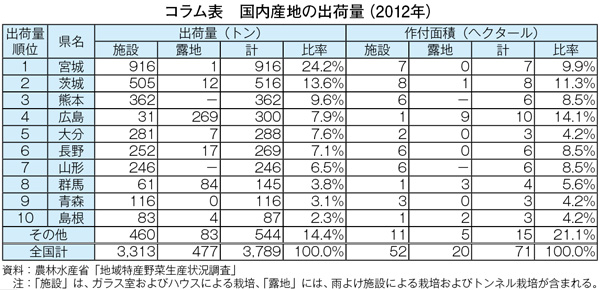

国内産地の動向

同年の出荷量第1位は宮城県の916トン、第2位は茨城県の516トン、第3位が熊本県の362トン、第4位が広島県の300トンとなっており、出荷量上位4県で、出荷量全体の55.3%を占めている(コラム表)。また、冬春栽培は、加温により温度などを調節できることから、全国各地で栽培可能だが、夏秋作型は、高温に弱いパプリカの特性から、比較的冷涼な地域に分布している。

上位2県の特徴を見ると、第1位の宮城県は、作付面積の多くが大手自動車メーカー系商社と大手ゼネコンの出資による大規模農業生産法人2者によるものである。このうち大手自動車メーカー系商社の農業生産法人では、冬春作型を主体に栽培しており、そのほ場は、日本最大級の高軒高連棟ハウスで、系列自動車メーカー工場からの排熱を利用したコージェネレーションシステム(コラム注)により加温を行っている。なお、ほ場内は、天井、側面だけでなく、床面の二重被覆も行うことで加温効率を高めている。加えて、水耕栽培や自動環境制御システムといった韓国同様のオランダ型の栽培システムを導入するとともに、系列自動車メーカーの生産ノウハウを活用している。これにより同県は、10アール当たりの収量が13.1トン(2012年)と全国平均の5.3トン(同年)を大きく上回り、韓国並みとなっている。

第2位の茨城県は、大規模生産法人と個人生産者により構成された産地である。個人生産者が、夏でも比較的涼しい海岸部で、単棟パイプハウス内での土耕により夏秋作型の栽培をしているのに対し、大規模生産者は、寒暖の差が大きい内陸部で、宮城県の大規模生産法人同様の高軒高連棟ハウスで冬春作型を中心に栽培している。個人生産者による栽培では、メロンなど他の無加温ものの果菜類からの転作が多いため、既存施設の活用により初期投資が抑えられることに加え、加温コストが掛からない土耕の夏秋作型が主体となっている。栽培技術については、韓国同様、IPM技術を活用している。特に、温暖な時期の栽培となることから、アザミウマ類の発生が多発するため、側面、入口への防虫ネットの設置による外部からの侵入防止を図るとともに、青色粘着版やスワルスキーカブリダニの活用により、アザミウマ類の発生密度を抑え、殺虫剤の使用を低減させている。

コラム注:熱電併給システムともいい、熱源から電力、温熱、冷熱を生産、供給するシステム。

市場価格動向

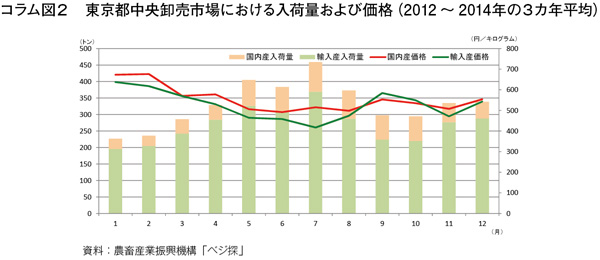

3カ年平均(2012~2014年)の東京都中央卸売市場の月別入荷量および価格を見ると、価格のピークは、国内産の冬春作型が厳冬期の1月、2月で、夏秋作型が盛夏期の高温による着果不良の影響が残る9月である。また、入荷量は、冬春作型は、夏秋作型と入荷が重なる5月が最も多く、肥大および着色の遅い2月に最も少ないのに対し、夏秋作型は、生育適温で着果量、肥大、着色が安定したものが収穫期を迎える7月に最も多く、盛夏期の高温により着果量の減少した分が収穫期を迎える9月が最も少ない。一方、輸入品の価格のピークは、入荷量が年間で最も少ない1月、入荷量のピークは7月となっている(コラム図2)。

国内産には大きな商機

日本市場で比較的歴史が浅く、需要が伸びているパプリカは、輸入品が約90%を占めていることから、国内産は量販店などで差別化商材として取り扱われる動きも見られるなど、国内産には追い風となっている。しかし、市場価値の高い大玉品種の栽培はピーマンなどよりも難しいことから、転作や新規作付けを行うにはハードルが高い。

比較的初期投資の少ない夏秋栽培は、高温期の着果量が大幅に減少しやすくなるため、栽培適地も夏期が高温になりにくい高冷地や海岸沿いといった産地に限られてくる。また、他の果菜類よりも着花から収穫までの期間が長いことから、栽培を開始しても継続せずに他の品目に転作する生産者も見られる。栽培環境のコントロールがしやすい冬春作型は、充分な採光や、厳冬期の加温の徹底など、高軒高連棟ハウスや自動環境制御装置などへの初期投資額が大きいため、誰でも簡単に始められるものではない。このため、国内産の栽培はあまり増えていないのが現状である。

とはいえ、既存産地を中心に、栽培技術の向上や有望品種の選定など、パプリカ生産振興が着実に行われており、以前よりはハードルが低くなりつつある。茨城県などでは、栽培期間が重複し、栽培難易度も同等の品目の生産者が、パプリカに転作している事例もある。

このことからも、国内産の市場占有率が低く、新規産地にも大きなチャンスがあるパプリカ生産に、少しでも多くの産地が参入し、国内産の市場占有率を高め、多くの消費者に国内産パプリカを供給してほしいところである。

6 さいごに

韓国は、国内市場規模に限界があることから、輸出振興政策を充実させており、パプリカも輸出重点品目として対日輸出が行われている。日本では、国産志向の高まりから少しずつではあるが増加しているものの、パプリカ供給量の約9割が輸入品であり、輸入品の60%以上が韓国産となっており、今後も日本の需要を満たすには韓国産は欠かせないものと思われる。パプリカは、彩りや食味が良く、栄養面でも優れていることから、日本での需要は今後も高まっていくことが予想される。

日本の実需者側から見た場合、韓国産パプリカは、商品構成上なくてはならないものであるとともに、生産者側などから見ても、その栽培技術や輸出マーケティングなどが参考になる点が多いことから、今後も韓国のパプリカ栽培および輸出の動向については、注視する必要があると思われる。