海外情報(野菜情報 2015年9月号)

海外情報(野菜情報 2015年9月号)

主要国の野菜の生産動向等

調査情報部

1 中国

中国のほうれんそうの生産量は、約900万トンと推計されている。日本が輸入する冷凍ほうれんそうの9割以上を中国産が占めていることから、今号では、ほうれんそうの生産動向等を紹介する。ほうれんそうの生産・価格・輸出動向

(1)生産動向

中国におけるほうれんそうの生産に関しては、公式な統計がないため正確な数字は不明だが、関係者によると、栽培面積は約60万ヘクタール、生産量は年間約900万トン、単収は10アール当たり1.0~1.5トンであり、近年、横ばいで推移している。

主産地は、山東省、河北省、河南省、広東省のほか、東北部の遼寧省、吉林省などであり、これら地域での生産量は全国の4割以上を占めている(図1)。

ほうれんそうは、周年栽培が可能だが、通常は、発芽率が低下し抽台しやすい夏を避け、春と秋に露地栽培されている。主産地(山東省)における作型を見ると、春まきは、3月上旬から4月上旬には種、5月上中旬に収穫(成長期:40~60日間)され、秋まきは、8月中旬から9月下旬には種、9月中旬から11月に収穫(同30~60日間)される(図2)。

品種としては、国産品種では、早生種で耐寒性のある

また、栽培作業については、機械化が進んでいると言われている企業など大規模生産者においても、は種と収穫の際の機械化は進んでおらず、手作業で行われることが多い。また、日本で通常用いられているシードテープもほとんど使われていない。

(2)価格動向

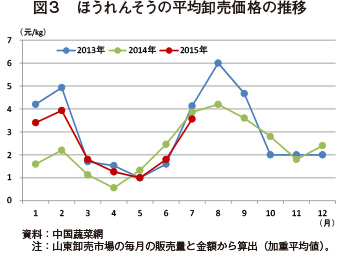

ほうれんそうの価格は、他の生鮮食品同様、新年や春節(旧正月)需要により、1月から2月に価格が高騰する。また、夏場の高温多雨は、ほうれんそうの栽培、輸送、販売にとって悪条件となることから、7月~9月は供給量が著しく減少し、価格が高騰する一方、収穫時期である春と秋は、供給増のため下落する(図3)。

主産地である山東省の価格は、2013年は天候不順のため供給量が限られたことから高水準で推移したが、2015年は他産地からの供給増などにより、5月以降前年を下回って推移している。

(3)輸出動向

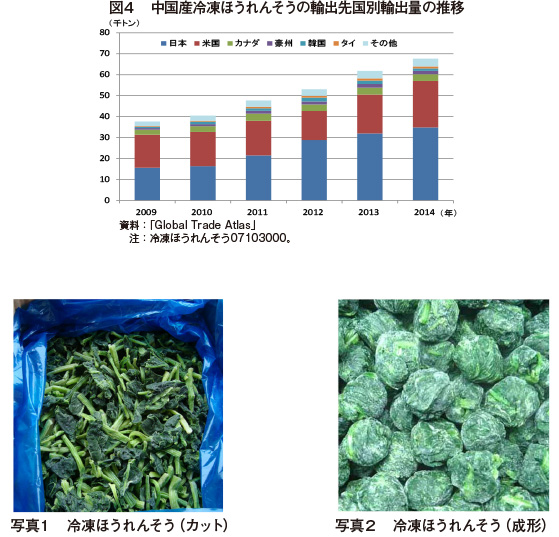

中国は、世界の冷凍ほうれんそう総輸出量の約2割を占め、ベルギー(注)に次ぐ世界第2位の輸出国であり、その輸出量は年々増加し、2014年は6万8000トン(前年比9.5%増)であった(図4)。主な輸出先国は日本と米国であり、この2カ国で中国の輸出量の約8割を占めている。

輸出は全て冷凍品であり、形状としては、カットや成形などがある(写真1、2)。米国向けは両方用いられているが、日本向けはカットがほとんどである。

近年、日本向け輸出は、業務用需要が堅調なことから大きく増加してきたが、現在の円安元高の為替状況を考えると、見通しは厳しいと言われている。実際、2015年上半期の中国から日本への輸出量は、前年同期比2.2%増にすぎず、2011年以降、前年比10%~30%増で増加してきたことと比べると、増加率は鈍化している。

注:第1位のベルギーは、主にEU域内へ輸出している。

輸出向けの冷凍ほうれんそうを扱う加工企業は、山東省の

ほうれんそうは葉が軟らかく他の野菜に比べ虫害などを受けやすいため、農薬が多用されることがあり、残留農薬がしばしば問題となる。基準値以上の残留農薬が検出された場合は、廃棄や積み戻しなどの処分を受け、経済的損失が大きいことから、輸出加工企業は、原料は自社ほ場で生産されたもののみを用い、外部農家との契約栽培などはほとんど行っていない。

また、ほうれんそうは、は種後1~2カ月で収穫できることから、注文を受けてからの栽培、出荷も多く行われている。

2 米国

米国からは、日本への輸出が多いブロッコリー、レタス、セルリー(セロリ)(以下「セルリー」という)、たまねぎについて、それらの主産地であるカリフォルニア州やワシントン州を中心とした生産動向等とともに、近年の農業部門におけるドローンの利用状況を紹介する。(1)ブロッコリー、レタス、セルリーおよびたまねぎの生産動向

ア ブロッコリー

(ア)作況および作付面積

カリフォルニア州のブロッコリー生産は、6月中旬から7月初旬にかけて、産地がスタニスラウス郡に移行している。同州の収穫量は、5月は平年より涼しい気候から少なかったものの、6月に入り気温が上昇したことで急増した。現地報告によると、6月末の時点のカリフォルニア州のブロッコリーの品質は高く、7月の収穫量は平年並みと予測されている。野菜の主要産地であるサリナスが所在し、ブロッコリーでは州内で最大の生産量を誇るモントレー郡が7月に公表した「2014 Crop Report」によると、2014年の同郡のブロッコリーの作付面積は約2万5722ヘクタールであり、前年に比べ3%減少した。

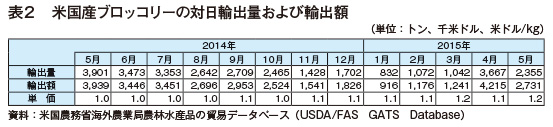

(イ)生産者価格

2015年5月のブロッコリーの生産者価格は、春先から続く堅調な需要に支えられ、1キログラム当たり1.20米ドル(150円)となった(表1)が、その後の生産増に伴い6月以降は下落傾向で推移している。現地報告によると、カリフォルニア州を含む全米での供給増に加え、気温上昇に伴う野菜消費の停滞などが価格下落の要因とされている。7月は収穫量が平年並みに落ち着くとの予測から、同月以降、価格の回復が見込まれている。なお、モントレー郡が7月に公表した「2014 Crop Report」によると、2014年の同郡のブロッコリーの生産額は4億1208万4000米ドル(515億1050万円)と、リーフレタス、いちご、結球レタスに次いで第4位であった。

なお、本稿中の為替レートは、1米ドル=125円(2015年7月末日TTS相場:125.04円)を使用した。

(ウ)対日輸出動向

2015年5月のブロッコリーの対日輸出量は2355トンであり、前年同月(3901トン)を39.8%下回った。また、単価は前年同月をかなり大きく上回る1キログラム当たり約1.2米ドル(150円)であった(表2)。なお、モントレー郡が7月に公表した「2014 Crop Report」によると、2014年の同郡のブロッコリー輸出量は4万2019トン(前年比15%増)で、同郡の青果物輸出量の12%を占めている。

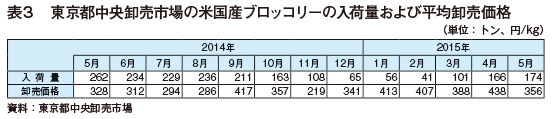

(エ)東京都中央卸売市場の入荷量および平均卸売価格

東京都中央卸売市場の米国産ブロッコリーの入荷量は増加傾向にあり、2015年5月は174トン(前月比4.8%増)となった(表3)。これは今年に入って最も多い入荷量であったが、同年1月からの累計では、前年を大幅に下回る水準で推移している。一方、米国産ブロッコリーの平均卸売価格は、国産ブロッコリーの出荷増などから、1キログラム当たり356円と今年に入ってからの最安値を更新した。なお、5月時点で同市場への入荷量が最も多かったブロッコリーは埼玉産(676トン)であり、平均価格は米国産をやや上回る375円であった。

イ レタス

(ア)作況および作付面積

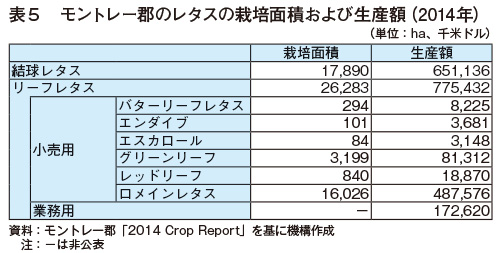

カリフォルニア州のレタス生産は、7月から最大のレタスの産地であるモントレー郡での収穫が本格的に始まっている。また、6月中旬から7月初旬にかけて出荷されたロメインレタス、結球(アイスバーグ)レタス、その他レタス(グリーンリーフ等)の品質は概ね良好となった。モントレー郡が7月に公表した「2014 Crop Report」によると、2014年のモントレー郡のレタス栽培面積は結球レタスが1万7890ヘクタールで、リーフレタスが2万6283ヘクタールと、前年に比べてそれぞれわずかに減少した(表5)。なお、現地報告によると、近年、カリフォルニア州では、水耕レタス栽培用の温室が増えており、根がついた状態で販売する「Living Lettuce」に注目が集まっている。温室で水耕栽培することにより、一定品質のレタスを周年供給することが可能となり、土壌栽培に比べ約8割の水使用量削減効果があるとされている。生産者の間では、「Living Lettuce」は日持ちが良く、鮮度の高い状態で消費者の手元に届けられると評価が高い。

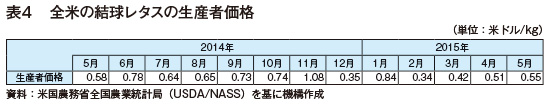

(イ)生産者価格

平年より収穫時期が早まったことから品薄感があり、2015年5月の結球レタスの生産者価格は、1キログラム当たり55セント(69円)と前月に比べ8%上昇した(表4)。しかし、6月末からの気温上昇に伴い出荷量が増加したことから、7月は下落傾向にあるとみられている。モントレー郡が7月に公表した「2014 Crop Report」によれば、2014年の同郡のリーフレタスの生産額は青果物生産額の中で最も多い7億7543万2000米ドル(969億2900万円)であり、結球(アイスバーグ)レタスは6億5113万6000米ドル(813億9200万円)で第3位となった(表5)。いずれも前年と比較すると約18%の増加となり、これは単価の上昇に起因していると考えられる。

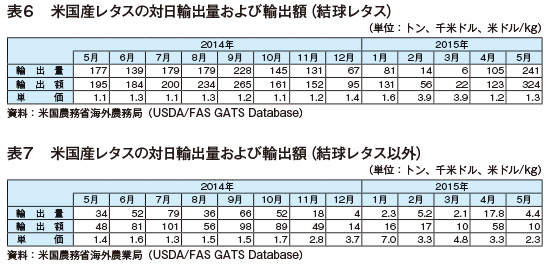

(ウ)対日輸出動向

2015年5月の結球(アイスバーグ)レタスの対日輸出量は、単月では過去1年間で最も多い241トンとなった。一方、その他のレタスの輸出量は4.4トン(前年同月比87%減)と大幅に減少した。また、結球(アイスバーグ)レタスの単価は、1キログラム当たり1.3米ドル(163円)と引き続き前年水準を維持する一方、その他のレタスは同64%高の同2.3米ドル(288円)であった(表6、7)。なお、モントレー郡が7月に公表した「2014 Crop Report」によると、2014年の同郡のレタス輸出量は、約18万8038トンとなり、前年に比べ5%減少したものの、同郡の青果物輸出量に占めるシェアは前年並みの5割強となった。

(エ)東京都中央卸売市場の入荷量および平均卸売価格

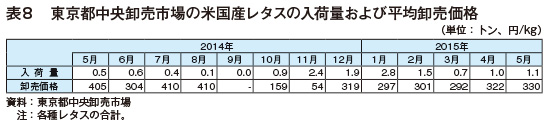

2015年5月の東京都中央卸売市場の米国産レタス(ロメインレタス、フリルレタスなど。結球レタスを除く)の入荷量は1.1トン(前年同月比120%増)となった。一方、卸売価格は前年同月比19%安の1キログラム当たり330円であった(表8)。なお、同市場では、2015年に入り米国産結球(アイスバーグ)レタスの入荷は行われていない。

ウ セルリー

(ア)作況および作付面積

カリフォルニア州最大のセルリー産地であるモントレー郡では、6月中旬から7月初旬にかけて収穫開始となり、徐々に出荷量が増え、品質は概ね良好である。

一方、ベンチュラ郡の収穫は6月末に終了し、7月はモザイク病予防を目的とした休耕期間(モラトリアム)となっている。

モントレー郡が7月に公表した「2014 Crop Report」によると、2014年の同郡におけるセルリーの作付面積は4690ヘクタールであり、前年に比べ8%減少した。

(イ)生産者価格

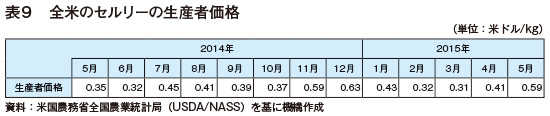

需給が引き締まりつつあることから、カリフォルニア州のセルリーの価格は上昇傾向にあり、2015年5月は1キログラム当たり59セント(74円)と、6月以降も上昇が見込まれている(表9)。なお、現地報告によると、7月以降はミシガン州からも出荷されるため、今後、全体的に供給量が増加すれば価格は下落基調で推移するとみられている。モントレー郡が公表した「2014 Crop Report」によれば、2014年の同郡のセルリー(加工用含む)の生産額は1億8068万5000ドル(225億8562万5000円)であり、レタス、いちご、ブロッコリー、ワイン用ぶどう、カリフラワーなどに次いで第8位であった。

(ウ)対日輸出動向

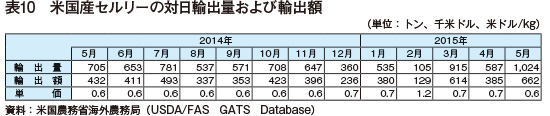

2015年5月のセルリーの対日輸出量は、前年同月比45%増の1024トンであり、単価は1キログラム当たり60セント(75円)と、今年に入ってからの最安値を更新した(表10)。モントレー郡が7月に公表した「2014 Crop Report」によると、2014年の同郡のセルリー輸出量は2万5414トン(前年比24%減)と、同郡の青果物輸出量の8%を占めた。

(エ)東京都中央卸売市場の入荷量および平均卸売価格

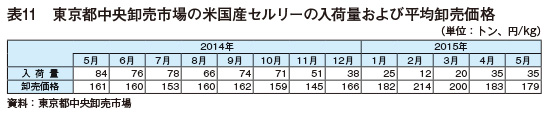

2015年5月の東京都中央卸売市場の米国産セルリーの入荷量は、前年同月比58%減の35トンとなった(表11)。また、卸売価格は、今年に入って最も安値となる1キログラム当たり179円であった。なお、5月の時点で最も入荷量が多かったセルリーは静岡産(308トン)であり、平均価格は米国産を大幅に上回る390円であった。

エ たまねぎ

(ア)作況および作付面積

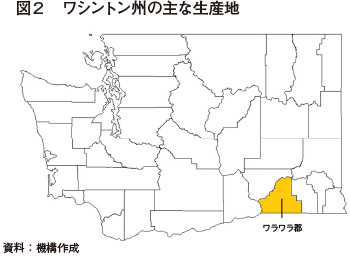

近年、主要な生産地の一つであるワシントン州のたまねぎの作付面積および収穫面積は、安定して推移している(表12)。現地報告によると、2014年は、品質が良好で、乾燥による重量の減少も平年に比べ少なかったものの、2015年は、平年並みの品質になるとみられている。

同州の主要な産地であるワラワラ郡では、2015年の作付面積が減少している。その要因の一つとして、近年深刻化している農業労働者の不足が挙げられる 。ワシントン州のたまねぎ生産は労働集約的に行われており、収穫・調製作業にも多くの労働者が必要である。しかし、さくらんぼやアスパラガスがたまねぎと同時に収穫期を迎えるほか、近年ではワイン産業が発達してきたことにより、たまねぎの収穫のための労働者を確保するのは難しくなっている。現地報告によると、今後、短期季節農業労働者の雇用が検討されているとしている。なお、2015年は、6月中旬に出荷が始まったが、同年のたまねぎの収穫量は、昨年11月の低温の影響を受け、平年より2割程度少ないと見込まれる。ただし、春の気候が良かったことから、大きさや品質は、非常に良好と期待されている。

(イ)生産者価格

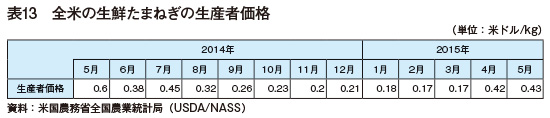

2015年5月の米国産生鮮たまねぎの生産者価格は、1キログラム当たり43セント(54円)と、今年に入ってからの最高値を更新した(表13)。これは、長引く降雨により、テキサス州の収穫量が平年より少なかったことが影響しているとみられている。なお、7月初旬時では、コロンビア川流域のたまねぎの出荷は少なく、7月中旬から増える見込みである。また、ワシントン州と並び有名なジョージア州のヴァダリアたまねぎは、今年の春の降霰により収穫量が約2割減少し、価格が上昇傾向にある。

(ウ)対日輸出動向

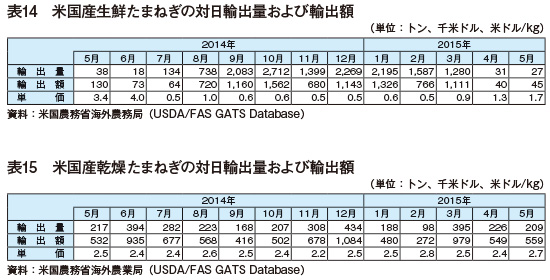

米国にとって日本は、カナダ、メキシコに次ぐ第3位のたまねぎの輸出先国であるが、2010年以降、輸出量は減少傾向で推移している。この背景には、日本国内で国産たまねぎが安定して供給されていることがある。日本では、たまねぎの輸入は国産の作柄の影響を受けるため、国産の供給が安定している時は、輸入量は低調に推移する傾向にある。また、2013年から続く、米ドル高で推移する為替相場の影響も要因として挙げられる。

2015年5月の米国産生鮮たまねぎの対日輸出量は27トン(表14)であり、前年同月(38トン)を29%下回った。日本へは、主に秋から春にかけて出荷される北海道産の不足を補う形で輸出されている。なお、同月の乾燥たまねぎの輸出量(209トン)は前年同月とほぼ同じ水準であった(表15)。

(エ)東京都中央卸売市場の入荷量および平均卸売価格

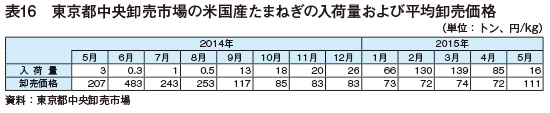

米国は、日本にとって、中国に次ぐ第2位のたまねぎの輸入先国である。2015年5月の東京都中央卸売市場の米国産たまねぎの入荷量は、佐賀産の出荷が本格化し始めたことから、今年に入ってから最も少ない16トンであった。また、卸売価格は、今年に入って最も高値となる1キログラム当たり111円であった(表16)。なお、5月の時点で最も入荷量が多かったのは佐賀産(6514トン)であり、平均価格は米国産(111円)をかなり大きく上回る1キログラム当たり125円であった。

(2)トピックス

~米国の農業部門におけるドローンの利用状況~

近年では、先進国を中心に最適な栽培判断を行う精密農業(Precision Agricul-ture)の導入されている。この精密農業では、主にGPS技術・リモートセンシング技術を活用し、ほ場の部分ごとの特徴(土壌、水分量、生育状況、病害虫被害、雑草被害、収量など)に応じ、局所的なは種、施肥・農薬散布・かんがい・収穫などが適切にコントロールされる。米国では、既に中西部のコーンベルトで衛星写真や航空写真による生育モニタリングが普及しており、肥料・農薬卸売業者の50%がこれを用いているとのデータがある。果実および野菜の分野でも、その利用が開始され、今後の拡大が期待されている。

ア 法的枠組み

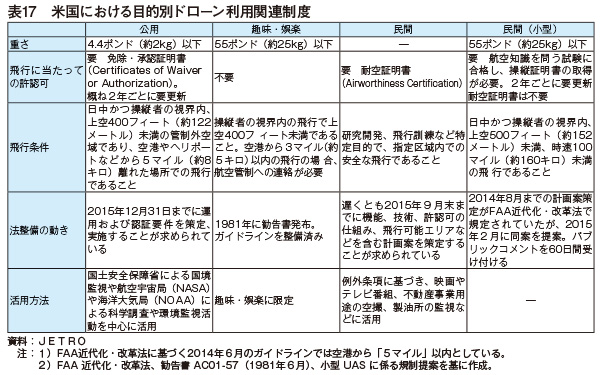

現在、米国では、ドローン(「無人航空機システム、Unmanned Aircraft System」)の商業利用は原則として認められていない。ただし、米国連邦航空局(FAA)は2012年から、ドローンの商業利用に関する規定を整備するまでの暫定措置として、個別の事前承認制度を設けており(表17)、2015年7月17日時点で797件 が承認されている。また、FAAは今年2月に、小型ドローン(約25キロ以下)の商業利用に関する規制案を発表したが、予想以上に多くの意見が寄せられたため、最終規則の制定は2016年後半から2017年初めになると予想されている。これと並行して、FAAは5月、ドローンメーカーのPrecision Hawk社と連携して、穀物生産に関する利用の検証を行うことを発表し、農業利用を考慮した規定の検討が進められるとみられている。

イ 経済効果

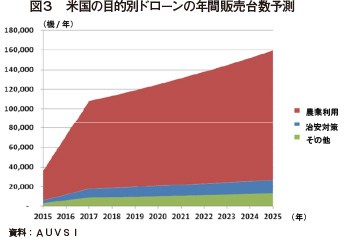

ドローンの業界団体である国際無人機協会(AUVSI)が2013年に発表した「米国における無人航空機システムの経済効果」の報告書によれば、ドローンの商業利用は、主に農業と公安の分野で最も発展するとした上で(図3)、米国でのドローン利用の経済効果は、2025年には821億米ドル(10兆2625億円)、うち農業分野は756億米ドル(9兆4500億円)に達し、10万人の雇用を生み出すと試算している。その中でもカリフォルニア州は、ドローン製造の15%を占め、最も大きな恩恵を受けるとみなされている。また、AUVSIは、ドローンの大半は農業が主な用途になるとした上で、ドローンによる米国での今後10年間の経済効果は176億米ドル(2兆2000億円)で、1万8161人の雇用が創出されると予測し、ドローン商業利用の開始が1年遅れるごとに100億米ドル(1兆2500億円)の経済的損失が生じると指摘している。ドローンの商業利用に関する規制が厳しくなれば、他国との競争で米国は後れを取る可能性があるとみられており、農業用ドローンを製造販売しているTrimble社およびPrecidion Hawk社は、既に規制の厳しくないカナダおよび南米に販路を求め始め、インターネット大手のアマゾンやグーグルは、ドローンの試験施設を海外に移したとの報道がなされている。

ウ 農業利用の現況と今後の動き

現在、ドローンが今後最も活躍すると期待されている分野は農業とみられている。FAAの現行の規制案で争点となっているのは安全性確保とプライバシー保護であり、農業利用において、これらが問題になることは比較的少ないとされる。現在、少数ながらドローンの商業利用の承認が限定的となっている点からすれば、ドローンの利用には、多くの期待がかかっているといえよう。特に、農地拡大が難しい地域での生産性向上のための有効な手段として注目を集めており、既に多くの企業がその商機をうかがっている。しかしながら、商業利用が本格化するためにはFAAの最終規則の制定が必要であるとの指摘もあり、それまでは事前承認制度を通じて精密農業への適用が拡大していくとみられている。